С прошлого года в России действует новый механизм страхования от чрезвычайных ситуаций, который, как заверяют страховщики, упрощает растениеводам получение выплаты при наступлении страхового случая. По крайней мере, на бумаге. Однако растениеводы к агрострахованию относятся все еще с недоверием и порой отказываются от него, даже понимая, что такое решение приведет к снижению уровня господдержки их бизнеса. В то же время в животноводстве интерес к страхованию растет, несмотря на то что с марта этого года правила выплат при потере поголовья в случае возникновения опасных болезней ужесточились

До прошлого года в России действовало мультирисковое страхование с государственной поддержкой, также аграрии имели возможность получить от государства возмещение убытков, если в регионе объявлялся режим чрезвычайной ситуации. При этом наблюдался высокий уровень неопределенности, связанный с ЧС, размером компенсации и оценкой ущерба, который погода наносила сельхозпроизводителям. Чтобы сделать все условия более понятными, было принято решение создать единую программу страхования, в рамках которой застраховавшиеся аграрии гарантированно получают возмещение ущерба из-за погодного фактора, даже если во всем регионе не была объявлена ЧС и пострадало только одно поле.

Для программы страхования от ЧС страховым событием является факт введения чрезвычайной ситуации в регионе, а страховым риском — гибель урожая, объясняется на сайте Национального союза агростраховщиков (НСА). Такой полис покрывает только прямые расходы производителя, поэтому его стоимость в разы меньше, а механизм получения выплаты проще. При объявлении режима ЧС на региональном, межрегиональном или федеральном уровне сельхозпроизводитель должен сообщить об этом представителю страховой компании, вместе с комиссией по ЧС зафиксировать гибель посевов и направить акты страховщику. Страховщик подтверждает данные актов с помощью системы космического мониторинга, и в течение нескольких дней аграрий получает выплату. Поскольку программа страхования от ЧС новая и начала действовать только в 2022 году, у всех аграриев есть возможность застраховать урожай яровых с увеличенной госсубсидией — государство компенсирует до 80% стоимости полиса. Для малых крестьянских фермерских хозяйств такие условия будут действовать еще год. Затем размер компенсации от государства будет уменьшаться на 10%, пока не достигнет значения 50%, как по мультирисковой программе.

Изменения позволили, во-первых, удешевить страхование, во-вторых, сельхозпроизводитель смог сократить сроки возмещения убытков по упрощенной схеме, рассказывала ранее заместитель министра сельского хозяйства Елена Фастова. Хотя в нормативной документации оговорено 35 дней, по факту компенсацию страхователи получали в течение 10 дней. До этого все возмещения выплачивались только к концу календарного года.

Программа страхования урожая агрокультур от ЧС разработана с учетом потребностей растениеводов в страховой защите урожая и доступна по цене, утверждает представитель «Росгосстраха». «Учитывая, что гибель урожая из-за погодных условий фиксируется каждый год, мы видим рост спроса на данный вид страхования, — делится он. — По такому полису пострадавшим возмещается стоимость урожая, рассчитанная на основе прямых затрат на его выращивание и исходя из попавшей под неблагоприятные воздействия посевной площади. Также для аграриев важно, что им в этом случае не придется тратить время на сбор справок от метеостанций — процесс возмещения ущерба максимально упрощен. Полагаю, что набор рисков, доступная стоимость и удобство страхователей — основные причины спроса на такую страховую услугу».

Параллельно со страхованием от ЧС действует и мультирисковое страхование. Оно предполагает, что аграрий сам выбирает перечень опасных природных явлений, от которых хочет защитить посевы. Например, от засухи, выпревания посевов, ураганного ветра, града. Всего таких событий может быть 27, они определены в соответствии с критериями Росгидромета. Страховым риском в этом случае будет снижение уровня урожая на площади сева. В течение сельхозгода предприятие вместе со страховой компанией фиксирует все природно-погодные явления, которые могут снизить объем урожая. После передачи пакета документов страховщику агропроизводитель получает выплату, но только по окончании сезона. Мультирисковый полис покрывает как прямые расходы агрария, так и недополученную выгоду. Компенсация может доходить до 100% страховой стоимости урожая. Максимальная государственная субсидия по мультирисковому страхованию — 50%.

Спрос растет

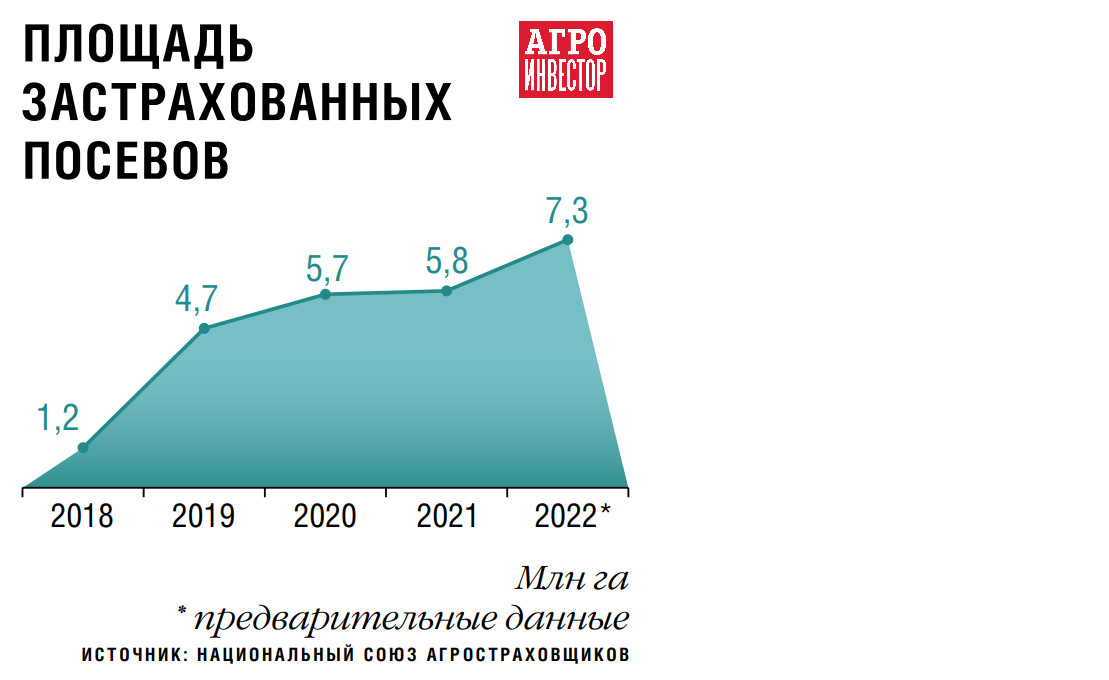

По данным НСА на начало текущего года, застрахованные посевы в 2022-м достигли рекордных 7,3 млн га и составили 9% от общей площади. В 2018-м эти показатели соответственно составляли 1,2 млн га и 1,5%, в 2021-м — 5,8 млн га и 7,5%. В Союзе отмечают существенный всплеск спроса на страхование озимых: всего за год — с 10 до 21%. В прошлом году договоры страхования урожая на условиях господдержки заключили аграрии 62 регионов России. По новой программе защиты посевов на случай ЧС были застрахованы 2,4 млн га в 39 регионах страны.

Для многих регионов программа страхования от ЧС — долгожданное нововведение, говорит заместитель гендиректора СК «РСХБ-Страхование» Олег Блинков. «На территориях со сложными природно-климатическими условиями — в Приморском крае, на Алтае, в некоторых приволжских регионах — аграрии практически сразу активно включились в программу, — утверждает он. — Рост интереса к страховой защите посевов зафиксирован даже в тех регионах, где проникновение страхования ранее было крайне низким». При этом новая программа, обращает внимание топ-менеджер, не вытеснила мультирисковое страхование, а, как и было задумано, дополнила его: теперь сельхозпроизводители могут выбрать наиболее подходящую страховую программу, ориентируясь на потребности предприятия и внешние факторы.

Страховые премии с 2018 года выросли в разы — как по договорам с господдержкой, так и без нее, но локомотивом развития все же остается страхование с господдержкой, на которое в 2022 году придется 90% от объема рынка, оценивал в начале текущего года глава НСА Корней Биждов. Объем рынка страхования сельхозрисков России, осуществляемого на условиях господдержки, в прошлом году, по данным организации, относительно 2021-го увеличился на 25% — до 9,6 млрд руб., для сравнения, в 2018-м он был менее 2 млрд руб. С учетом несубсидируемого сегмента страхования, по предварительным оценкам, объем рынка достиг 11 млрд руб.

Рост интереса к различным видам агрострахования подтверждают и страховые компании. «Это закономерно: сельхозпроизводители осознают, что страхование минимизирует их финансовые риски, — комментирует представитель «Росгосстраха». — Этому способствуют и законодательные изменения, и господдержка сегмента агрострахования». Сама компания стабильно наращивает объемы страхования сельхозрисков. По итогам 2022 года ее сборы на этом рынке увеличились на 10,1% по сравнению 2021-м — объем начисленной страховой премии превысил 1,2 млрд руб. На 5,4% — до 957,4 га — увеличилась застрахованная в «Росгосстрахе» площадь, при этом более 36% посевов земледельцы застраховали по риску на случай ЧС. Внедренная в прошлом году программа оказалась востребованной у сельхозпроизводителей, утверждает представитель «Росгосстраха»: по ней было заключено порядка 150 договоров аграриями из девяти регионов. На 30,8% — до 482,6 тыс. условных голов — по сравнению с 2021 годом увеличилось в «Росгосстрахе» и количество застрахованных сельхозживотных.

Интерес агропроизводителей к продуктам сельхозстрахования повышается последние четыре года, отмечает руководитель управления страхования агропромышленных рисков компании «Абсолют Страхование» Дмитрий Ямашкин. Об увеличении заинтересованности аграриев свидетельствуют ежегодно растущие площади застрахованных сельхозкультур, добавляет начальник отдела страхования сельхозпроизводителей «Ингосстраха» Лев Георгиев. В данный момент компания занимается только классическим мультирисковым страхованием урожаев. «Меры, предпринимаемые государством, стимулируют интерес к страхованию и популяризируют его среди сельхозпроизводителей, но потенциал роста доверия как к органам АПК, так и к институту страхования продолжает оставаться большим», — считает он.

Начальник управления андеррайтинга и методологии сельскохозяйственных рисков СК «Согласие» Мансур Аминов тоже отмечает интерес к обеспечению страховой защиты со стороны аграриев. Так, в компании еще в середине марта досрочно стартовала подписная кампания по яровым. «Что касается спроса на страхование урожая от ЧС по новой программе, то этот вид страхования начал пользоваться спросом у аграриев с самого начала действия. В нашем портфеле такие договоры присутствуют», — говорит руководитель.

Сколько денег получили аграрии

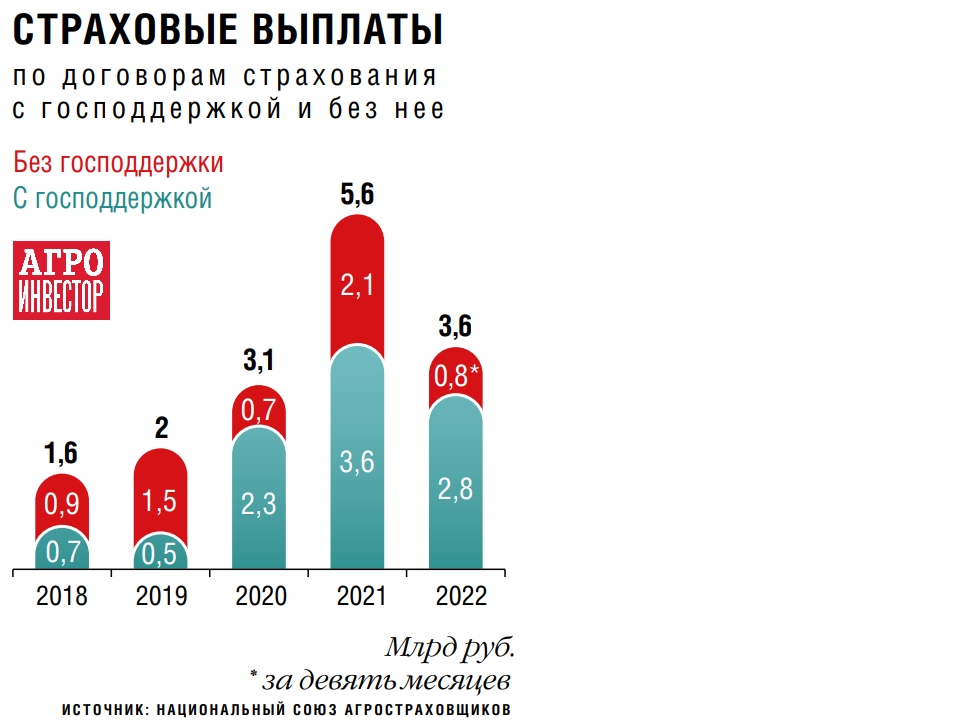

Страховые выплаты сельхозпроизводителям за 2022 год, по данным НСА на начало февраля, составили 3,6 млрд руб. Однако организация ожидала их увеличения в силу того, что некоторые страховые случаи на тот момент продолжали рассматриваться. В 2021 году сумма страховых выплат была выше — 5,6 млрд руб., однако, как пояснял Биждов, стоит учитывать, что прошлый год с агроклиматической точки зрения был более благоприятным для агросектора, чем позапрошлый.

2022 год действительно был более благополучным по количеству опасных для агропроизводства природных явлений, подтверждает представитель «Росгосстраха». Тем не менее выплаты со стороны самой страховой компании аграриям все же были, так как локальные события приводили к гибели урожая у отдельных страхователей, хоть и в меньшем масштабе, чем в 2021 году.

Несмотря на то что прошлый год был достаточно благоприятным для аграрного сектора, и рекордный объем собранного урожая лучшее тому доказательство, крупные убытки по озимым, например, понесли растениеводы Ставропольского края, также был недобор поздних яровых культур, в частности подсолнечника, рассказывает Блинков. «Животноводческие хозяйства тоже получили передышку, — добавляет он. — В застрахованных хозяйствах было гораздо меньше вспышек опасных болезней, таких как африканская чума свиней или грипп птиц, поэтому и выплаты в 2022-м значительно снизились в сравнении с предыдущим годом».

В «Согласии» выплаты в 2022 году тоже сократились по сравнению с 2021-м в связи с благоприятными погодными условиями в большей части регионов России. А вот компания «Абсолют Страхование», напротив, объем компенсаций по агрострахованию увеличила примерно на 75%. Страховые случаи в прошлом году преимущественно были связаны с аномальными погодными явлениями, наступившими в летний период, в том числе по причине атмосферной и почвенной засухи, в результате которых произошла частичная гибель застрахованных посевов, что привело к недобору урожая, объясняет Ямашкин.

«Ингосстрах» после перерыва в несколько лет полноценно вернулся на рынок страхования урожаев только в 2022 году и пока не успел осуществить выплаты аграриям за прошлый год, делится Георгиев. «Это связано с ожиданием необходимых документов, которые сельхозпредприятия предоставляют только в конце года. Все выплаты будут осуществлены уже в текущем году», — обещает он.

Кнут и пряник

Для стимулирования интереса сельхозпроизводителей к агрострахованию Минсельхозом предусмотрен повышенный коэффициент (1,2) субсидирования застрахованных сельхозпредприятий в рамках погектарной поддержки. В то же время производители зерновых, которые не застрахованы, получают погектарную субсидию с пониженным коэффициентом — 0,7. Повышенная ставка действует и по субсидиям на содержание застрахованных виноградников.

По словам Ямашкина, с 2024 года аграрии, которые не пользуются инструментом агрострахования, будут получать субсидии на производство и реализацию зерна с коэффициентом 0,5. Стимулирование сельхозпроизводителей к страхованию рисков и формирование доверия к программам агрострахования осуществляется в том числе и благодаря сложившейся положительной практике своевременного выполнения обязательств страховщиками, добавляет он, обращая внимание, что за последние два года (2021-2022) аграрии страны получили свыше 9 млрд руб. страхового возмещения в рамках заключенных договоров.

С этого года также предусмотрен повышенный коэффициент (1,2) субсидии на литр молока для производителей, которые страхуют свой скот. Численность застрахованного КРС хоть и увеличилась с 1,1 млн до 1,3 млн голов за 2022 год, показатель значительно отстает от других отраслей животноводства и не превышает 10-12% поголовья в организованном секторе, обращает внимание директор Молочного союза Людмила Маницкая. Со страхованием в молочном животноводстве увязано предоставление господдержки, субсидий на литр молока: в зависимости от выполнения условий базовая ставка может быть увеличена или снижена на 20%. «Даже если хозяйство нарастило производство, то может рассчитывать на повышенную ставку только в случае наличия застрахованного поголовья дойных коров», — подчеркивает эксперт. В случае если надой не увеличился, предполагается применение понижающего коэффициента, что приведет к сокращению субсидии на 20%. Если сильные и крупные хозяйства смогут преодолеть барьер доступа, то средним и малым выполнять условия очень проблематично, считает Маницкая.

Поживем — увидим

Введенный в прошлом году механизм агрострахования от ЧС заработал только под озимый сев прошлого года, поэтому пока сложно сказать, дал ли он какие-то результаты, комментирует президент Российского зернового союза (РЗС) Аркадий Злочевский. «Страховщики декларируют, что новый механизм — это реализация испанской модели страхования, которую мы начиная с 2011 года предлагали внедрить и у нас», — напоминает эксперт. Он поясняет, что в Испании страхуется каждый гектар и отсутствует страхование по франшизе, которое освобождает страховщика от возмещения клиенту части убытков. Никакой проверки страхователя в случае ЧС не проводится — для возмещения убытков достаточно подтверждения от метеостанции и местных органов власти того, что в регионе произошла катастрофическая гибель посевов, показателем которой является экономическая нецелесообразность выхода техники в поле. Выплата сельхозпроизводителю в этом случае производится в автоматическом режиме. «Сумма компенсации небольшая, она не зависит от конъюнктуры рынка растениеводческой продукции — это те деньги, которые аграрии инвестируют в производство, но их своевременное получение крайне важно для хозяйств, — подчеркивает Злочевский. — Например, в случае гибели озимых после зимовки нужна компенсация, которая позволит закупить все необходимое для пересева площадей яровыми».

Пока же, по данным РЗС, в России нет успешных примеров выплат страховки аграриям, пострадавшим от ЧС. «И хотя страховщики по отношению к новому механизму страхования настроены оптимистично, мы не ожидаем, что показатели по выплатам будут существенно выше, чем по другим закрепленным в законе видам страхования», — скептичен эксперт.

Агрострахование от ЧС дает возможность аграриям, исходя из сумм предполагаемых страховых выплат, рассчитывать, по сути, на компенсацию прямых расходов по выращиванию урожая в случае наступления чрезвычайной ситуации, рассуждает гендиректор группы хозяйств «АгроГард» Павел Царев. Компания пристально наблюдает за развитием ситуации с этим видом страхования, но пока в нем не участвует. По классической мультирисковой схеме группа урожай тоже не страховала.

Поскольку «АгроГард» не страховал урожай, то не имел и возможности оценить проблему с выплатой страховых возмещений по этому направлению. «И все же мы наслышаны об отрицательном опыте страхования у других компаний», — утверждает руководитель. Связан он прежде всего с тем, что наступление страхового случая практически невозможно доказать — и, как следствие, невозможно получить страховку. Новый механизм направлен как раз на решение этой проблемы, верит он. «Будем надеяться, что у аграриев и страховых компаний наберется исключительно положительный опыт при реализации нового механизма», — добавляет Царев. Он также считает, что страхование от ЧС должно быть востребовано в областях с максимальным риском для земледелия, таких, например, как Дальний Восток.

Что страхуют аграрии?

«АгроГард» в основном страхует спецтехнику и автомобили по полису КАСКО. «Компенсацию по данному виду страхования мы получаем, в ситуациях, к счастью редких, наступления страховых случаев. Здесь у нас вопросов со страховыми компаниями не возникает», — уверяет Царев.

«Тамбовагропромхимия» ежегодно страховала урожаи сельхозкультур по мультирисковой программе. «Господдержка компенсировала 50% стоимости страхового полиса. Кроме того, при условии страхования урожая субсидии выдаются по повышенной ставке», — рассказывает руководитель компании Валерий Солопов. В 2023 году на предприятии рассматривают такой же вариант плюс планируют застраховать риски утраты урожая в случае ЧС. «Данный вариант привлекателен тем, что господдержка составит 80% стоимости страхового полиса. Кроме того, мы сможем получить повышенные субсидии на производство и реализацию агрокультур», — обращает внимание он.

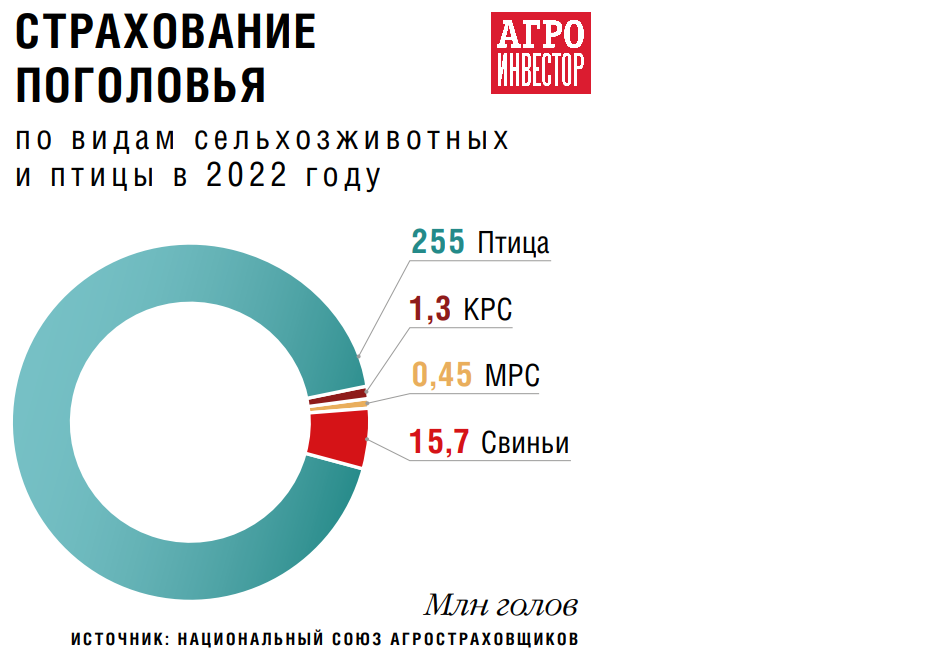

НСА отмечает и увеличение интереса к страхованию сельхозживотных: на конец прошлого года в 69 регионах страны было застраховано 65,3% поголовья свиней, 55,4% птицы, около 12% КРС и 4% МРС. Общее поголовье застрахованных животных в прошлом году относительно 2021-го выросло на 8% и составило 11,7 млн условных голов, следует из данных Союза.

Рост количества застрахованных свиноводческих хозяйств связан с высокими рисками тотального уничтожения поголовья из-за АЧС, считает гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. «В свиноводстве наблюдается консолидация отрасли, и крупные компании уходят от рисков, поэтому страхуют животных в отличие от мелких хозяйств, которые могут быть очень дифференцированными, иметь, помимо поголовья свиней, еще другие направления деятельности, — объясняет он. — Последние не всегда страхуются, надеясь на авось, в то время как у крупных предприятий единое мнение в вопросе страхования, и оно в пользу данного механизма».

Представитель «Росгосстраха» отмечает, что сейчас страхование более востребовано в животноводстве, чем в растениеводстве: практически все крупные агрохолдинги страхуют поголовье, потому что риски высоки. «Такие заболевания, как грипп птиц, АЧС, ящур, могут не только пошатнуть финансовую устойчивость сельхозпредприятия, но и разорить даже большой животноводческий комплекс», — предупреждает он.

Внутренняя статистика «РСХБ-Страхование» показывает, что и в растениеводстве, и в животноводстве наибольшей популярностью пользуются программы страхования с господдержкой. Соответственно, самый востребованный набор рисков для урожая — это опасные природно-погодные явления, а для сельхозживотных — заразные болезни, пожар, неблагополучные для производства природные и погодные явления и нарушения тепло-, электро-, водоснабжения. Животноводческие предприятия также стремятся обезопасить бизнес от риска отчуждения, незаразных болезней, массовых отравлений и несчастных случаев, перечисляет Блинков. «Животноводческая отрасль на текущий момент уверенно лидирует в вопросе применения инструментов страховой защиты», — констатирует он.

Не партнерские отношения

В то же время многие аграрии столкнулись с негативным опытом агрострахования и поэтому перестали им пользоваться. «Страховщики выстраивают с клиентами отнюдь не партнерские отношения — какие-либо выплаты по страховому случаю получить крайне сложно», — сетует гендиректор «Елани» из Оренбургской области Алексей Орлов. На протяжении последних 20 лет у предприятия не было ни одного успешного случая получения выплат, так как доказать свою правоту было очень сложно. И хотя в компании уже несколько лет как перестали страховать урожай, если отношение со стороны страховщиков к сельхозпредприятиям изменится, то, возможно, предприятие снова начнет это делать, не исключает руководитель.

У агрофирмы «Прогресс» был большой опыт страхования растениеводческого направления. «Мы внимательно исследовали рынок, использовали механизм страхования с господдержкой плюс дополнительное индивидуальное страхование. Изучали все позиции, чтобы быть застрахованными от всех рисков», — вспоминает гендиректор компании Александр Неженец. Однако, когда в 2020 году поля «Прогресса» пострадали от града, выплаты по страховке агрофирма не получила из-за того, что страховой договор был заключен по франшизе. «В итоге мы разочаровались в механизме агрострахования и теперь страхуем риски скорее формально — чтобы получить господдержку с повышенным коэффициентом, — признается руководитель. — Существующая система страхования не соответствует сегодняшним требованиям, не гарантирует возмещение аграриям ущерба, в итоге данный механизм является бессмысленным».

Председатель совета директоров ГК «Агротех-Гарант» (агробизнес компании находится в Центральном Черноземье) Александр Евсеев заявляет, что страхование рисков в сельском хозяйстве, должное быть одним из факторов поддержки сельхозпроизводителей, учитывая, что ЦЧР является зоной рискованного земледелия, таковым не стало. Последний раз хозяйства группы страховали посевы от опасных природных явлений, способных нанести гибель урожаю, несколько лет назад. В период действия договоров страхования специалисты центральной Гидрометеослужбы зафиксировали три опасных природных явления, достигших критериев, обусловивших гибель около 50% застрахованного урожая, однако положенных выплат компания так и не получила. «С тех пор мы в судебных тяжбах со страховщиком, потому далее искушать судьбу не стали, — делится руководитель. — Современное страхование — это игра в наперстки с заранее известным результатом, и если у крупных компаний, у которых есть грамотные юристы, незначительные шансы на успех остаются, то у КФХ они отсутствуют. Мало того что правила страхования прописаны страховщиками для себя и на свой лад, на их защите стоит Национальный союз агростраховщиков. А если дело дойдет до суда, против вас на стороне страховой компании будет выступать армия юристов, эксперты, зачастую беспринципные, готовые ради наживы поступиться не только истиной, но и званием ученого».

В зерновом секторе агрострахование все еще не востребовано, констатирует Злочевский. «Аграрии страхуют недобор урожая (мультирисковое страхование), но ни один из них не может понять, какие правила и условия у этого вида страхования, — уверяет он. — Зато очевидно, что страховые договоры составлены в пользу страховщиков, а не страхователей».

Неудивительно, что растениеводы не замотивированы страховать посевы, и приходится их к этому принуждать, в том числе, коэффициентом по погектарной субсидии, однако даже это не всегда стимулирует производителей страховаться. В компании «Нива-Михеев и К» из Нижегородской области не пользуются агрострахованием, так как не верят в реальное возмещение ущерба. «Нас данный инструмент не интересует, даже несмотря на то, что сейчас коэффициент по несвязной поддержке для застрахованных аграриев больше, чем для тех, кто посевы не страхует», — говорит коммерческий директор предприятия Леонид Мудров.

Аграрии знают, что не получат ни копейки при наступлении страхового случая, в том числе в результате катастрофической гибели посевов, так как страховщик найдет оправдания, чтобы не выплатить компенсацию, отмечает один из представителей отрасли. Сами же страховщики активно используют механизм страхования от ЧС с господдержкой, чтобы зарабатывать деньги, в том числе с помощью региональных органов власти. «Они принуждают производителей страховаться, однако не выплачивают компенсации, а просто кладут в карман и субсидию, предусмотренную Минсельхозом, и ту часть страховой премии, которую получают от аграриев», — акцентирует внимание он.

Компании свиноводческой отрасли получают страховые выплаты, если соблюдают все условия страховых договоров, делится наблюдениями Ковалев. Но стопроцентного удовлетворения со стороны страхователей никогда нет и не будет, считает эксперт. У самого НСС ужесточение правил страхования тоже вызывает беспокойство. «Если раньше выплаты за изъятие животных при ликвидации очагов особо опасных болезней были автоматическими, то с 1 марта текущего года будет определяться, есть ли в возникновении заболевания вина хозяйства, — напоминает Ковалев. — В случае нарушения предприятием ветеринарного законодательства выплаты компенсаций будут или уменьшены, или отменены вовсе». Однако, по мнению эксперта, изменения в законодательстве вряд ли сподвигнут свиноводов отказаться от страхования поголовья на случай АЧС, так как убытки при потере животных все равно больше, чем риски неполучения выплат. Ямашкин тоже считает, что внесенные с 1 марта изменения в закон «О ветеринарии» не способны существенно сказаться на интересе животноводческих комплексов к продуктам агрострахования.

Что будет на практике, пока не понятно, обращает внимание заместитель гендиректора НСС Владимир Курленко. Изменения только вступили в силу, соответственно, 2023 год станет переходным, и, вероятно, при взаимодействии животноводов со страховщиками будут какие-то сложности. «Все еще неясно, как это законодательное новшество будет отражаться в договорах страхования — возможно, страховщики будут зеркально этот пункт перекладывать в новые контракты, — рассуждает эксперт. — Но часть договоров на этот год была заключена в 2022-м, еще до появления в законе “О ветеринарии” пункта о необходимости хозяйства доказать, что потеря поголовья произошла не по его вине. Возникает вопрос, как будут идти выплаты по таким договорам и будут ли они вообще осуществляться».

Маницкая обращает внимание на ряд системных недостатков, связанных с содержанием отдельных положений стандартных правил сельскохозяйственного страхования с господдержкой. Так, в одном из пунктов стандартных правил содержится формулировка страхового случая, сужающая ответственность страховщика до возмещения убытков за животных, изъятых исключительно на территории страхования, являющейся очагом заразной болезни. При этом оставляются за рамками действия страхового покрытия остальные указанные в договоре страхования территории. Подобное определение страхового случая позволяет страховщику отказывать в выплате возмещения, полагает эксперт. Иногда также в состав типовой формы договора включаются условия, которые нарушают баланс интересов его сторон, добавляет она. Например, несоразмерные санкции (снижение выплаты) даже из-за незначительной просрочки оплаты очередного страхового взноса, в том числе по вине бюджета, частично субсидирующего страховую премию.

До внесения изменений в закон «О ветеринарии» контролирующие органы тоже смотрели, присутствует ли вина хозяйства в возникновении очага заболевания животных, заверяет Блинков. «Если была установлена причинно-следственная связь между нарушениями ветеринарного законодательства и возникновением болезни, то органы исполнительной власти часто отказывали в компенсации при изъятии животных в полном объеме, — говорит он. — Теперь отказ в компенсации из бюджета дифференцирован в зависимости от степени нарушения ветеринарных правил — при небольшом количестве нарушений сельхозпроизводитель получит до 75% причитающегося размера компенсации, при серьезных нарушениях будет отказ в компенсации».

Аминов тоже обращает внимание, что в законе «О ветеринарии» речь идет не о страховых выплатах, а о размере возмещения ущерба со стороны государства, понесенного собственником животных и (или) продукции животного происхождения, в результате их изъятия для утилизации при ликвидации очагов особо опасных болезней животных. «Если в связи с этим будут внесены соответствующие коррективы в нормативную часть по страхованию, то тогда эти изменения смогут улучшить условия страхования для аграриев при рассмотрении страхового случая с нарушениями ветеринарного законодательства», — утверждает он.

Как улучшить агрострахование

Объемы страхования в АПК растут последние несколько лет, и это, считает Олег Блинков, знак того, что система движется в верном направлении. Однако сельхозпроизводители и эксперты агросектора придерживаются мнения, что механизму страхования необходимы некоторые изменения. Для совершенствования механизма агрострахования стоило бы совсем исключить сельхозпредприятия из оплаты страховой премии, переложив ее полностью на бюджет, предлагает Павел Царев

Для того чтобы сельхозстрахование стало действенным механизмом снижения рисков, необходимы серьезные изменения в законодательстве, заключающиеся прежде всего в том, что подписание сторонами договора страхования в последующем должно исключить возможность его ревизии, отмечает Александр Евсеев. Правила страхования, добавляет он, не должны допускать двоякого толкования положений, изложенных в них. «Стоит учитывать изменения мировоззрения и технологий, которые шагнули далеко вперед от тех подходов, на которых сельское хозяйство базировалось в середине прошлого века (нехватка удобрений, отсутствие высокоэффективных средств защиты растений, сорта экстенсивного типа, насаждение чистых паров как основы получения гарантированного урожая озимых)», — продолжает руководитель. В случае судебных споров в качестве экспертных организаций он предлагает привлекать специалистов зональных федеральных научных и учебных центров, исполнительные органы, но никак не экспертов-одиночек из коммерческих структур.

Аркадий Злочевский предлагает отменить мультирисковое страхование с господдержкой, а субсидировать только страхование посевов от катастрофической гибели. «Мы помним сезоны, когда на страхование мультирисков государством выделялось 6 млрд руб. С учетом премий, которую выплачивают хозяйства, страховщики собирали 12 млрд руб., а выплачивали только 3 млрд руб.», — подсчитал эксперт.

Системного подхода требует вопрос расширения охвата фермерских хозяйств страхованием, уверена Людмила Маницкая. «Для средних и мелких предпринимателей страховые премии зачастую настолько высоки, что они даже не рассматривают возможность страхования. А те, кто страховались, часто сталкивались с тем, что при наступлении страхового случая им отказывали в выплатах», — знает она. Есть проблемы и с процедурой получения денег — иногда выплату фермеры получают через год после наступления страхового случая. Для земледельца это слишком поздно.

Следует также более органично увязать страхование и условия субсидирования в молочной отрасли, считает эксперт. «Сельхозпроизводители получают федеральную поддержку в начале года, а летом страховые компании рассматривают документы аграриев, которые платят второй взнос по своим объектам. После этой процедуры сельхозпроизводители должны заключать допсоглашение и переоформлять документы на господдержку. Все это требует времени», — поясняет она. Кроме того, господдержка не гарантирована всем, кто подает документы на агрострахование, — в прошлом году некоторые субсидию не получили. Таким образом, подчеркивает Маницкая, страхование даже без наступления страхового случая может принести сельхозпроизводителю убытки.