После прошлогоднего снижения в этом году сельхозпроизводство может прибавить около 3,5%, в частности благодаря рекордным урожаям. Однако проблемы, которые начались в экономике после 24 февраля, не обошли отрасль стороной. Рост производственных затрат и снижение доходности по итогам года, а также отсутствие увеличения внутреннего спроса при ограниченном экспорте делают перспективы развития АПК неопределенными, но бизнес старается сохранять оптимизм

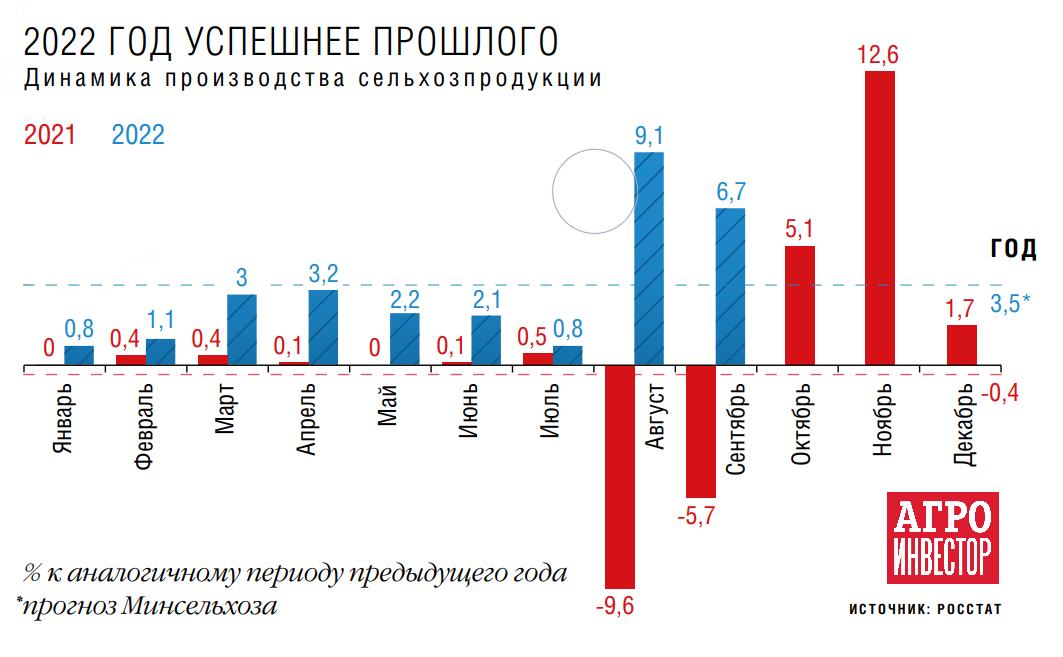

По данным Росстата, объем сельхозпроизводства в России по итогам января — сентября 2022 года (последние доступные данные на момент написания статьи) вырос на 5,2 % по сравнению с аналогичным периодом 2021 года и составил 5,4 трлн руб. В том числе в сентябре объем производства, по предварительной оценке, достиг 1,5 трлн руб. — на 6,7 % выше уровня сентября 2021-го. Позитивную динамику демонстрировало как растениеводство, где урожаи ряда агрокультур будут рекордными, так и животноводство.

При этом индекс физического объема ВВП в третьем квартале, по предварительной оценке Росстата, составил 96 % относительно аналогичного периода 2021 года. В целом за год экономика может снизиться на 3-3,5 %, согласно базовому сценарию Центробанка к началу третьей декады ноября. Минэкономразвития рассчитывает, что спад не превысит 2,9 %. Президент Владимир Путин в конце октября говорил, что в этом году ВВП потеряет 2,8-2,9 %, при этом он обращал внимание на позитивную динамику в сельском хозяйстве.

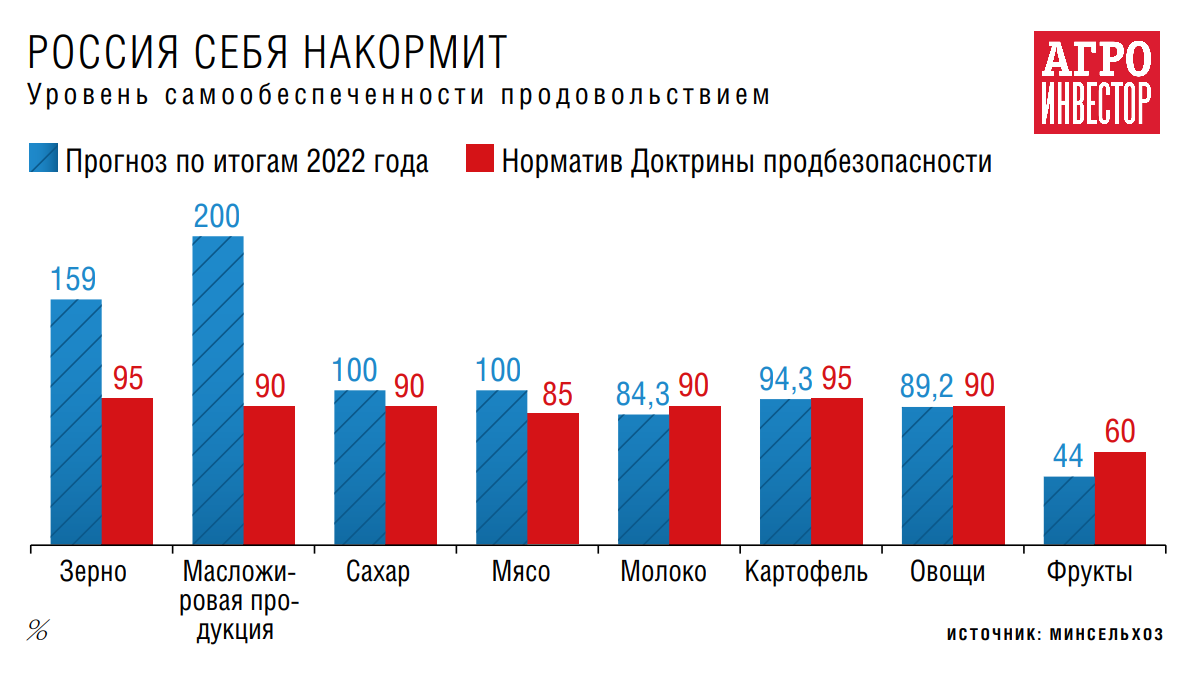

По прогнозу Минсельхоза, по итогам года агросектор может вырасти на 3,5 % после снижения на 0,4 % в 2021-м, об этом глава ведомства Дмитрий Патрушев сказал 21 ноября, докладывая о ситуации в отрасли. «В целом наш рынок продовольствия полноценно обеспечен собственной масложировой, мясной, рыбной продукцией, сахаром и макаронными изделиями, крупами и многими другими видами товаров. По всем этим позициям за девять месяцев текущего года мы наблюдаем увеличение объемов производства. И конечно же, рассчитываем на сохранение положительной тенденции», — отметил министр.

Производство продукции сельского хозяйства росло все три квартала 2022-го, причем в третьем темп ускорился, так что, несомненно, по итогам года можно ожидать положительную динамику сельхозпроизводства, соглашается аналитик Института комплексных стратегических исследований (ИКСИ) Надежда Каныгина. Начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко в начале ноября говорила, что в этом году сельхозпроизводство может вырасти на 4 %. «Для растениеводов, которые по большинству культур получат рекордный урожай, год, конечно же, успешен, даже несмотря на достаточно низкие цены», — комментировала она. Вице-президент Российского зернового союза Александр Корбут тогда же оценивал потенциал рост отрасли на уровне 5 %. По его словам, все полевое растениеводство за счет крайне благоприятных погодных условий, если не учитывать осенние сложности с уборкой в ряде регионов, покажет хорошие результаты, в первую очередь речь о зерне и масличных. Правда, если с точки зрения объемов производства 2022 год можно назвать успешным, то доходы и маржинальность падают, что подрывает экономику сельхозорганизаций, обращал внимание он.

По прогнозу Института конъюнктуры аграрного рынка (ИКАР), по итогам текущего года валовое производство сельхозпродукции вырастет на 5,5-6% относительно 2021-го. Основные драйверы позитивной динамики АПК — зерно и масличные, почти по всем видам этих агрокультур ожидается рекордный урожай, поясняет гендиректор ИКАР Дмитрий Рылько. Также будет прирост в производстве свинины. Большинство остальных отраслей тоже покажут рост, правда небольшой. Явную отрицательную динамику, вероятно, продемонстрирует сегмент говядины, по итогам года ее выпуск, скорее всего, снизится, допускает эксперт. «Хочется особо отметить результаты, полученные в этом сезоне производителями картофеля: существенного увеличения валового сбора относительно прошлого года у них не будет, а вот качество продукции в текущем году у них существенно выше, чем в 2021-м», — обращает внимание Рылько.

Динамика развития АПК в этом году преимущественно положительная: в растениеводстве ожидается рекордный урожай зерновых, валовой сбор которых может составить 145 млн т в чистом весе и на 19,5 % превысить показатели прошлого года. Положительную динамику демонстрируют сборы сахарной свеклы (+5,3 %), картофеля (+5 %), масличных (+9,4 %), в том числе сои (+12,5 %) и рапса (+53 %), сравнивает руководитель практики управленческого консалтинга группы «Деловой профиль» Олег Пахомов. «Животноводство по итогам года, скорее всего, покажет разнонаправленную динамику: производство свинины вырастет более чем на 6 %, мяса птицы — на 3,5-4 %, молока — на 1 %, — прогнозирует эксперт. — Вместе с тем в течение девяти месяцев наблюдается снижение поголовья КРС более чем на 1,8 %, и к концу года падение производства говядины может составить 3,5 %». Негативным трендом в развитии отечественного животноводства стало существенное сокращение поголовья КРС и свиней в личных подсобных хозяйствах из-за удорожания кормов, добавляет он.

«НЭО Центр» в своих оценках ориентируется на прогноз Минэкономразвития, которое ожидает, что в 2022 году динамика сельскохозяйственного производства будет на уровне +0,5 %. При этом партнер компании Альбина Корягина обращает внимание, что по итогам 10 месяцев животноводство показывает более высокие темпы роста по отгруженной продукции, чем растениеводство. «В секторе растениеводства средний индекс отгруженной продукции собственного производства сельхозорганизациями за январь — октябрь в сравнении с аналогичным периодом 2021 года составляет -0,2 %. По животноводству средний индекс отгруженной продукции равен +5 %, наибольшие темпы наблюдаются в производстве скота и птицы в живом весе (+5,6 %) и производстве молока (+5,3 %)», — сравнивает Корягина.

Опять новые вызовы

Несмотря на хорошие результаты и рекорды производства, 2022 год стал крайне сложным для отрасли и экономики в целом. После 24 февраля и начала специальной военной операции на Украине последовала череда новых санкций и вызовов, из-за которых бизнесу пришлось экстренно перестраивать работу: корректировать планы, менять поставщиков средств производства, справляться с ростом издержек на фоне резкого повышения курса доллара и т. д. После начала частичной мобилизации 21 сентября в отрасли обострилась кадровая проблема. «Это был сложный год для наших аграриев, — оценивает директор центра компетенций в АПК компании Kept Илья Строкин. — Санкции хотя и косвенно, но существенно повлияли на сельхозпроизводителей».

Антироссийские санкции оказывают негативное влияние на отечественный агросектор, затрудняя расчеты, формируя логистические проблемы, увеличивая транспортное плечо доставки, перечисляет Пахомов. «На показатели развития агросектора также оказала влияние частичная мобилизация, которая сформировала дефицит механизаторов и водителей грузовой техники на отдельных сельхозпредприятиях и в фермерских хозяйствах», — добавляет он.

Экспорт продолжил расти

Несмотря на сложности с логистикой и проведением платежей, а также укрепление рубля, экспорт продукции АПК в этом году продолжил расти, и Россия сохранит статус нетто-экспортера. «На данный момент объем внешних поставок уже превышает $33 млрд. По году экспорт АПК может быть порядка $40 млрд», — оценивал 21 ноября Дмитрий Патрушев.

В отличие от других секторов экономики, поставки сельхозпродукции не ограничиваются, а по факту даже расширяются, в том числе в те страны, которые ввели наибольшие ограничения, обращает внимание Илья Строкин из Kept. Правда, есть и прямые ограничения на экспорт, например, морепродуктов и рыбы в ЕС и США, и здесь отмечается сокращение поставок. «С точки зрения рынков, конечно, ситуация поменялась не в лучшую сторону, но потенциал тех рынков, которые остались, — Ближний Восток и Юго-Восточная Азия — является существенным, — уверен он. — Там Россию воспринимают как качественного игрока». Кроме увеличения экспорта зерна, по мнению Строкина, есть надежды на прорыв с поставками молочной продукции, увеличение отгрузок продукции рыбохозяйственного комплекса, сохранение неплохих показателей по приросту в сегменте кондитерских изделий. Кроме того, появляется ряд нишевых, ранее неизвестных нам экспортных позиций, например экспорт органических дикоросов и живых скаковых и беговых лошадей. «Это экзотическая история, но мировые цифры показывают, что есть потенциал, и большие компании начинают об этом задумываться», — добавляет он.

Этот год сложнее прошлого, потому что почти у всех растениеводов достаточно серьезно упала маржа, в том числе из-за прямого и косвенного воздействия санкций, обращает внимание Рылько. В значительной мере из-за косвенных санкций первые три месяца нового сезона были не очень удачными для экспорта зерновых, напоминает он. «Также произошло существенное удорожание сельхозтехники и запчастей. Кроме того, мы видим на многих предприятиях агросектора обострение проблем с рабочей силой. Как ситуация будет развиваться дальше, пока прогнозировать сложно», — признает он.

С точки зрения вызовов самый первый удар, который был нанесен российскому АПК, это ограничения транзакций, неплатежи и нежелание работать с российскими контрагентами по поставкам средств производства: семян, средств защиты растений, сельхозтехники, запчастей, рассказывает Строкин. «Это произошло очень быстро, в момент начала посевной кампании, и создало огромное количество кассовых разрывов, что серьезно повлияло на возможность проведения сельхозработ, — комментирует он. — Однако была проведена огромная работа, сельхозпроизводители адаптировались, перестроили цепочки поставок. Нам помогли другие страны с точки зрения импортозамещения. Вопросы с производством базовой сельхозпродукции с низкой добавленной стоимостью в большинстве своем были разрешены».

Что касается высоких переделов — молочной продукции, кондитерских изделий, высокомаржинальной переработки рыбы, то тут проблемы сохраняются, они носят более долгосрочный характер, так как для такого производства нужно специализированное оборудование, которое выпускается только в нескольких странах ЕС, и сегодня мы не можем его получить, продолжает Строкин. Однако, по его словам, азиатские партнеры понимают этот спрос и начинают к нему адаптироваться, предлагая технологические решения, которые частично могут заместить выпадающий импорт оборудования. «Качество этой техники ниже, но все понимают, что лучше так, чем никак, — говорит он. — Есть даже идеи создания в России собственных производств запчастей для сельхозтехники и другого оборудования. Потенциал нашего сельского хозяйства огромный, российские предприниматели это понимают и готовы инвестировать и в импортозамещение, и в создание собственных производств».

Риски для сельского хозяйства, которые появились в 2022 году, не учитывались при прогнозировании производства и в инвестиционном планировании, в течение года отрасли приходилось перестраиваться «на ходу», говорит Корягина. При этом она обращает внимание, что санкции 2022-го гораздо мощнее, чем, например, санкции 2014-го, однако в текущем году не наблюдается каких-либо сильных изменений на отечественном продовольственном рынке.

Для реализующихся инвестиционных проектов к основным вызовам этого года можно отнести поставки импортного оборудования и комплектующих наряду с усложнением логистики и увеличением сроков доставки, требования предоплаты, продолжает она. Риски в животноводстве связаны с импортом племенной продукции (особенно в мясном птицеводстве), ветпрепаратов, вакцин, витаминов, кормовых добавок. В растениеводстве — с ввозом техники и оборудования для хранения урожая, а также по некоторым позициям СЗР, перечисляет Корягина.

Экономика продолжает адаптироваться

Российская экономика продолжает адаптироваться к текущим вызовам и остается устойчивой, отметил 23 ноября премьер-министр Михаил Мишустин. И хотя некоторое замедление было неизбежно, поскольку экономике требуется время, чтобы перестроиться, показатели оказались лучше, чем ожидалось. «Некоторые эксперты предрекали чуть ли не двузначные цифры возможного спада. Сейчас уже очевидно — пессимисты ошибались. По нашим предварительным прогнозам, мы вполне можем выйти по итогам года на показатель менее 3%», — оценил он.

С одной стороны, в этом году выросла востребованность отечественной продукции, в том числе на внутреннем рынке на фоне ухода некоторых иностранных производителей. У российских аграриев появились новые возможности, перспективы занять ниши уходящих игроков. С другой стороны, обострились старые проблемы — зависимость от иностранной техники, оборудования, кормов, семян и прочего, рассуждает Каныгина. «Пока, к сожалению, говорить о каком-то значимом системном решении данных проблем не приходится: в индивидуальном порядке аграрии решают эти вопросы, но массовой своевременной господдержки не наблюдается», — отмечает она.

Так, например, тревожная ситуация в овощеводстве: рентабельность у многих производителей существенно упала, и будет ли им интересно заниматься тем же бизнесом в следующем году — вопрос. И хотя с 2023 года начнет действовать новая подпрограмма развития овощеводства и картофелеводства, на нее предполагается выделить всего 5 млрд руб., при этом норма о повышенном субсидировании строительства и модернизации овощехранилищ вообще начнет действовать лишь в 2024 году, обращает внимание аналитик ИКСИ. Из года в год поднимается вопрос о недостаточности мощностей хранения урожая, из-за чего издержки аграриев также растут, однако проблема не решается, добавляет она.

Бизнесу стало сложнее

Группа «Черкизово» в этом году не наблюдает особых отличий от 2021-го: те системные вопросы и вызовы, которые сложились ранее, фактически получили логическое продолжение. «Речь в первую очередь о логистике и всем, что с ней связано: разрыв логистических цепочек при поставках сырья и оборудования, когда требовалось выстраивать альтернативные маршруты и искать новых поставщиков, удорожание логистики с изменением курсов валют, корректировка географии и объемов экспортных поставок, — перечисляет руководитель инновационного аналитического центра «Черкизово» Рустам Хафизов. — Все эти факторы, несомненно, повлияли на изменение финансового состояния как отрасли в целом, так и отдельных компаний».

Иностранный бизнес не спешит уходить

Поскольку рынок сельскохозяйственной продукции в России по многим направлениям близок к насыщению, высокая конкуренция способствует консолидации и укрупнению бизнеса за счет поглощения конкурентов, считает Альбина Корягина из «НЭО Центра». Драйвером роста сделок M&A в АПК могло бы стать санкционное противостояние с Западом, которое позволяет отечественным компаниям приобрести активы уходящих зарубежных брендов со скидкой более 50%, полагает Олег Пахомов из «Делового профиля». Однако зарубежные компании не торопятся освобождать занятую в России нишу в производстве и переработке сельхозпродукции. «Присоединяясь к санкциям, они ограничили инвестиции, сократили расходы на рекламу, сузили ассортиментный портфель реализуемой продукции, но покинуть страну решились лишь некоторые и них, — напоминает он. — При этом бизнес, который они продают в России, почти сразу находит своего покупателя, и на динамике развития агросектора их уход практически не сказывается».

Тем не менее, несмотря на сложные макроэкономические условия, в 2022 году бизнес «Черкизово» продолжил рост как органически, так и за счет приобретения новых активов. Важнейшим событием для группы стал запуск в августе маслоэкстракционного завода в Липецкой области. «Наличие своего предприятия по переработке сои — еще один шаг к укреплению вертикальной интеграции компании, позволяющий снизить влияние на себестоимость колебаний цен на отдельные компоненты кормов», — говорит Хафизов.

Абсолютно для всех 2022-й год оказался намного сложнее 2021-го, уверен президент агрохолдинга «ЭКО-культура» Александр Рудаков. «Нам очень помогло то, что на протяжении всей истории компании мы уделяли самое пристальное внимание вопросам эффективности, повышению производительности труда, планомерному расширению производственных мощностей, — делится он. — Поскольку в состав холдинга входят тепличные комплексы в разных регионах с централизованным управлением, в нынешних условиях мы сохраняем эффективность бизнеса, имеем больше устойчивости и дополнительный запас прочности. Все возникающие сложности у нас получается оперативно решать, в том числе благодаря мерам господдержки».

Так, в феврале — марте «ЭКО-культура», как и все предприятия во всех секторах экономики, столкнулась с одномоментным резким ростом цен на материалы, технику и комплектующие. Значительно подорожала упаковка, выросли транспортные расходы. При этом поставка нужной продукции из-за рубежа усложнилась, для наладки нового оборудования не могли приехать специалисты иностранных компаний-поставщиков, рассказывает Рудаков. «Расходная часть бюджета как действующих площадок, так и строящихся сильно увеличилась, — отмечает он. — Тем не менее мы смогли достаточно быстро адаптироваться к новым условиям. У нас круглогодичный цикл производства, все работы мы планируем заблаговременно, заранее закупаем все необходимое, так что мы продолжаем работать стабильно, без сбоев». Компания научилась работать в новых условиях и каких-то острых проявлений санкций сейчас не видит, добавляет он.

Этот год оказался гораздо сложнее 2021-го, соглашается владелица и гендиректор племхоза «Лазаревское» Кристина Романовская. Изначально у компании были планы увеличить выручку на 20 %, но это не удалось, потому что растениеводство сейчас не приносит доход, а по многим статьям расходы сильно выросли. «В начале года нам пришлось в срочном порядке формировать запас всего необходимого на февраль-май, по факту это означало заморозить деньги для того, чтобы создать себе пространство для маневров в поисках новых поставщиков, новых решений, новых партнерств, — рассказывает Романовская. — В этом году взлетели цены на автозапчасти, что очень сильно ударило по себестоимости. Введение санкций в первую очередь отразилось на сельскохозяйственной технике, потому что мы уже привыкли к оперативному сервису, который обеспечивал бесперебойную работу оборудования в период посевной и уборочной. В этом году такого не было, поэтому у нас были перебои в работе техники».

Увеличились цены на СЗР, удобрения и семена, что тоже отразилось на росте себестоимости в растениеводстве. Кроме того, погодные условия в этом году не способствовали спокойной, слаженной и эффективной работе. «Политическая ситуация в стране, частичная мобилизация — все это тоже добавило стресса, потому что мы упираемся в самую большую проблему АПК — дефицит кадров, — продолжает руководитель «Лазаревского». — В сельском хозяйстве и так мало молодежи, в основном работают пожилые люди и женщины, а молодой специалист рабочей профессии или топ-менеджер для нас на вес золота. В общем, мы вошли в период неопределенности и понимаем, что он быстро не закончится».

Впрочем, не так сильно по бизнесу ударили санкции (себестоимость, конечно, выросла, но не критично), как подорвали финансовое состояние экспортные квоты и ограничения на вывоз сельхозпродукции в другие страны, добавляет Романовская. «Например, зернобобовые — это биржевой товар, и все зависит от цены экспорта, а она номинирована в долларах. Наше предприятие недополучило доходы в растениеводстве. Упали цены на свинину: если в 2021 году мы продавали свинью в живом весе за 165 руб./кг, то в этом в среднем по 130-135 руб./кг, — сравнивает она. — Единственный драйвер, который нас сейчас спасает, это мясопереработка. В этом году объем производства вырос в 1,5 раза. Объем продаж тоже увеличился».

Риск глобальной рецессии

В сентябре глава Минэкономразвития Максим Решетников, выступая в Госдуме в рамках правительственного часа, говорил, что экономика России преодолеет спад в 2024 году и начнет рост за счет внутреннего спроса — как потребительского, так и инвестиционного. «Основа экономического роста — внутренний спрос. Новые возможности, связанные в первую очередь с наращиванием предложения в отраслях, которые ориентированы на внутренний рынок: жилье и ЖКХ, АПК и производство продуктов, внутренний туризм, сфера развлечений и досуга, культура и спорт», — перечислял Решетников.

Ориентация на внутренний спрос — это правильно. Правда он увеличивается, лишь когда у потребителей растут реальные располагаемые доходы, обращал внимание директор Центра конъюнктурных исследований НИУ ВШЭ Георгий Остапкович. Однако в России доходы населения с 2014 года падают или стагнируют. «Как можно ориентироваться на внутренний спрос, если у населения нет денег, — это экономическая загадка. Нужно в первую очередь снижать уровень бедности, а потом реализовывать планы», — говорил он «Агроинвестору».

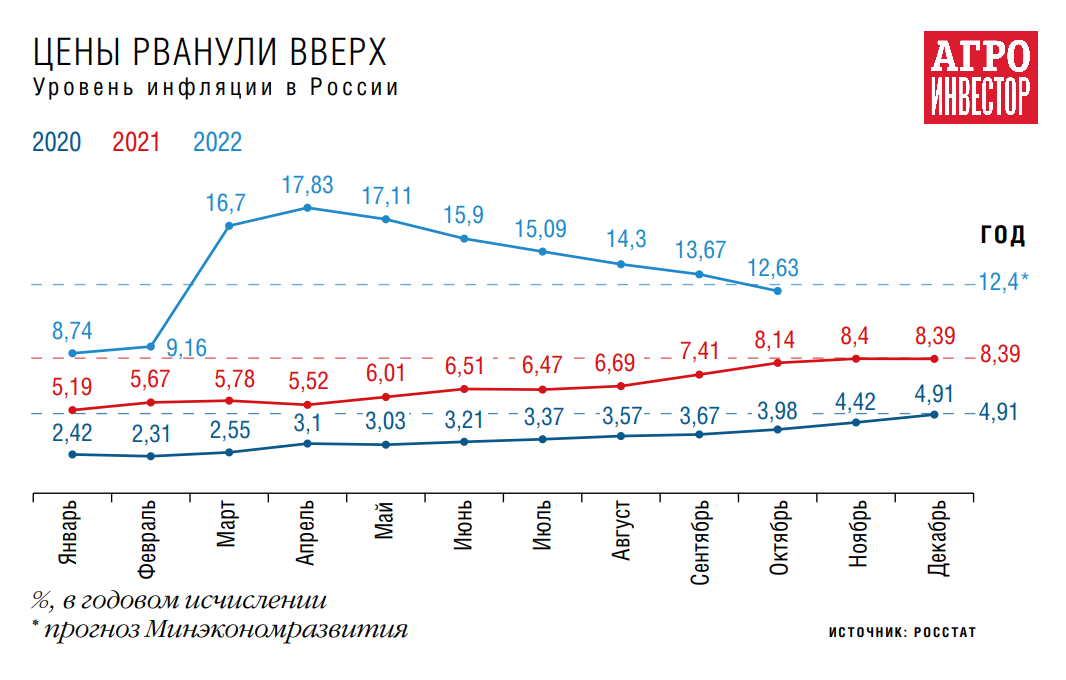

По данным Росстата, в январе — сентябре реальные заработные платы снизились на 1,5 % к аналогичному периоду 2021 года, хотя номинальные показали рост на 12,7 %, реальные располагаемые доходы сократились на 1,7 %. Оборот розничной торговли упал на 5,5 %. Инфляция за этот период год к году составила 14,3 %, хотя по итогам октября в годовом выражении рост цен замедлился до 12,63 %. В ноябре Минэкономразвития прогнозировало, что инфляция по итогам года может оказаться ниже действующего прогноза ведомства в 12,4 % и будет находиться в интервале 12-12,4 %. ЦБ в конце октября сузил свой прогноз по инфляции до 12-13 % с прежних 11-13 %.

8 ноября, выступая на заседании комитетов Госдумы, глава ЦБ Эльвира Набиуллина отметила, что баланс рисков и экономическая ситуация в мире в последнее время склоняются «если не в сторону полномасштабного глобального кризиса», то к более «жесткому варианту» развития ситуации в экономике. Она напомнила, что у регулятора есть три сценария ее развития, в том числе пессимистичный. Он описывает глобальный кризис, когда повышение ставок ведущими центробанками мира не позволит вовремя затормозить рост инфляции. «В итоге ставки будут высокими, менее предсказуемыми. Это будет давить на рост глобальной экономики, увеличивать стоимость обслуживания долга, снижать стоимость активов. Вырастут риски финансовой стабильности. Вырастет геополитическая напряженность, по этому сценарию будет происходить фрагментация, регионализация глобальной экономики», — поясняла Набиуллина (цитата по «Прайм»).

Для России реализация такого сценария будет означать падение спроса на основные товары экспорта, более значительное сокращение ВВП и инфляцию выше, чем в 2022 году. В этом сценарии учитывалось усиление антироссийской санкционной политики, что также негативно повлияет на мировую экономику и приведет к кризису масштабов 2008—2009 годов. Впрочем, по словам главы регулятора, базовый сценарий прогноза все-таки остается наиболее вероятным.

Текущие глобальные проблемы, в числе которых высокие темпы инфляции в ведущих экономиках мира, рецессия, надвигающаяся на Европу под влиянием энергетического кризиса, и другие факторы, могут привести к реализации пессимистичного сценария развития мировой экономики и усугубить кризисную ситуацию в России, считает Пахомов. Тем не менее он тоже считает, что высока вероятность реализации базового сценария.

Санкции стали тормозом для российской экономики в 2022 году, но также оказали сдерживающее влияние на их инициаторов, отмечает Корягина. Тем не менее, согласно октябрьскому прогнозу Международного валютного фонда, темпы роста глобального ВВП в период 2023—2027 годов ожидаются положительными, как и в 2022-м. Это, в частности, будет результатом роста экономик развивающихся стран.

При этом переход российской экономики на «военный режим» актуализирует важность решения ключевых инфраструктурных и институциональных проблем, в том числе в АПК. «Без развитой логистической системы, в отсутствие эффективного межрегионального взаимодействия, систем страхования, финансирования и прочего развиваться в условиях закрытой экономики будет сложно, — предупреждает Каныгина. — Например, есть много необходимых крупных инфраструктурных проектов (типа строительства тех же оптово-распределительных центров), требующих длинных денег. Инвесторы и раньше не спешили в них вкладываться, поскольку инвестиции требовались значительные, а выход на рентабельное производство порой можно было ожидать лишь лет через десять». Государство не показывало готовность оказать действительно серьезную поддержку, и сейчас ситуация не меняется, добавляет она.

Государство поддержит инвестиции

Инвестиции в основной капитал в первом полугодии, по оценке Росстата, в целом по экономике выросли на 9,6 % (без малого предпринимательства), при этом в сельском хозяйстве отмечалось снижение на 7,4 %. Тем не менее господдержка АПК, а также исключение сельхозпродукции из санкционных списков поддерживают инвестиционную активность в отрасли, говорит Пахомов.

Из макроэкономических решений, которые в этом году влияли на агросектор, в том числе инвестиции, Корягина выделяет резкое повышение Центробанком ключевой ставки с 9,5 % в феврале до 20 % в марте, а затем ее постепенное уменьшение и стабилизацию с 19 сентября на уровне 7,5 %. «С учетом мер господдержки по льготному кредитованию сельскохозяйственных проектов снижение уровня процентной ставки положительно повлияет на отрасль», — оценивает она.

Инвестиционная активность в сельском хозяйстве сильно зависит от государственного участия. Со второго квартала правительство анонсировало много решений, связанных с дальнейшим участием в финансировании инвестиционных проектов в АПК, на поддержку отрасли было выделено в 1,5 раза больше средств, чем было запланировано на год, что должно позитивно сказаться на динамике инвестиций, рассуждает Корягина.

«Факторы, которые не позволяют говорить о “паузах” в сельском хозяйстве, — это, во-первых, вхождение в 2022 год с накопленной материально-технической базой; во-вторых, достижение самообеспеченности по многим направлениям как в растениеводстве, так и в животноводстве и, в-третьих, санкции для сельского хозяйства введены не тотально, — комментирует Корягина. — Также санкции открывают возможности для отечественного бизнеса в связи с появлением свободных ниш на рынке. Приоритеты в инвестировании в этом году еще более уверенно смещаются в сторону импортозамещения и обеспечения самообеспеченности».

«Черкизово» сохраняет ранее заявленные планы по ключевым инвестиционным проектам, крупнейшим из которых является создание мясоперерабатывающего кластера в Тульской области (ТОСЭР «Ефремов»). В этом году предприятия агрохолдинга продолжили использовать механизм льготного кредитования, в том числе существенную поддержку бизнесу оказала возможность пролонгации льготных краткосрочных кредитов. Группа активно развивает экспортное направление и пользуется государственной поддержкой в части субсидирования транспортных затрат и расходов на сертификацию продукции АПК, рассказывает Хафизов. «Из числа новых и своевременных мер поддержки, предложенных правительством в 2022 году, стоит отметить поддержку системообразующих предприятий, позволившую поддержать ликвидность, — добавляет он. — Компания воспользовалась отсрочкой по уплате страховых взносов, что дало возможность использовать высвобожденные средства на финансирование текущей деятельности».

«Нужно использовать это время возможностей»

Кристина Романовская, Владелец и гендиректор племхоза «Лазаревское»

Сейчас очень важно делать то, что нам подвластно, а это в первую очередь оптимизация бизнес-процессов, чтобы проводить максимально эффективную работу по минимизации издержек. Речь не о том, чтобы экономить на необходимом, а о том, чтобы минимизировать убытки из-за неправильно налаженной системы управления, учета, контроля. На мой взгляд, единственный способ сделать это радикальным образом — цифровизация, потому что контроль над большим количеством земель и животных невозможен без автоматизации всех процессов. Это позволяет минимизировать риски, которые сейчас мы способны увидеть только по прошествии минимум 10-30 дней. А так станет возможным отслеживать изменения в режиме реального времени, корректировать работу и технологические процессы в моменте. Это как раз то самое интенсивное развитие, которое нам всем приходится сейчас осваивать, чтобы как-то остаться на плаву. Нужно набраться сил и терпения, чтобы пережить этот период с минимальными потерями, потому что старые правила не работают, а новые только создаются. Развитие все равно останавливать нельзя. Конечно, не все компании выдержат такое напряжение. Но однозначно на рынке появятся новые герои и новые продукты, и это время и возможность нужно использовать.

У «Лазаревского» изменился кредитный портфель: компания сократила инвестиции в сельхозтехнику и планирует с элитной техники, которая в основном присутствует в автопарке компании, перейти на средний класс. «Мы собираемся экономить, потому что растениеводство сейчас не самый прибыльный бизнес, — поясняет Романовская. — В этом году у нас много коротких кредитов, поскольку не продаем урожай в ожидании роста цен, все покупки, необходимые для посевной, делаем на кредитные деньги. Здесь нас сильно поддержало государство, которое дало возможность 100 %-ного субсидирования кредита».

Несмотря на все сложности, в этом году «Лазаревское» начало проект строительства завода по производству семян. По словам Романовской, компания решилась на этот шаг, так как сейчас есть хороший шанс быстро заполнить тот вакуум, который образовался на рынке. «Планируем завершить строительство до 2024 года. Наш семеноводческий комплекс станет одним из крупнейших в ЦФО, — уточняет она. — Проект, конечно, сложный из-за того, что мы недополучили те доходы, на которые рассчитывали, но перспективный и уже необходимый для дальнейшего устойчивого развития бизнеса». Часть оборудования для будущего предприятия уже поставлена из Германии. Кроме того, «Лазаревское» не остановило работу по реализации проекта внедрения MES-систем на мясопереработке, потому что это единственный способ развития. «Мы продолжаем реализацию нашего большого проекта по широкомасштабной цифровизации предприятия», — добавляет Романовская.

Все тепличные комплексы и распределительные центры «ЭКО-культуры» выполняют плановые показатели, компания уверенно вошла в очередной производственный цикл 2022/23 года. «Что касается нашей масштабной инвестиционной программы, то она также реализуется в соответствии с изначально принятыми планами. Мы строим новые площади и формируем планы дальнейшего расширения тепличных мощностей, — говорит Рудаков. — Государство продолжает системную поддержку экономики в целом и АПК в частности, это обеспечивает поддержку бизнеса в абсолютно новом экономическом контексте».