Несмотря на снижение привлекательности зернового сектора, из-за сократившихся цен в 2023 году в стране опять будет высокий урожай. Вкупе с рекордными остатками большой объем собранных зерновых закладывает хороший потенциал для экспорта с одной стороны, но с другой — давление на стоимость пшеницы и ячменя усиливается. Затраты между тем продолжают повышаться, что приводит к сокращению рентабельности растениеводства, а также уменьшению инвестиции в развитие бизнеса. В сумме все это увеличивает риски падения производства зерна в следующем году.

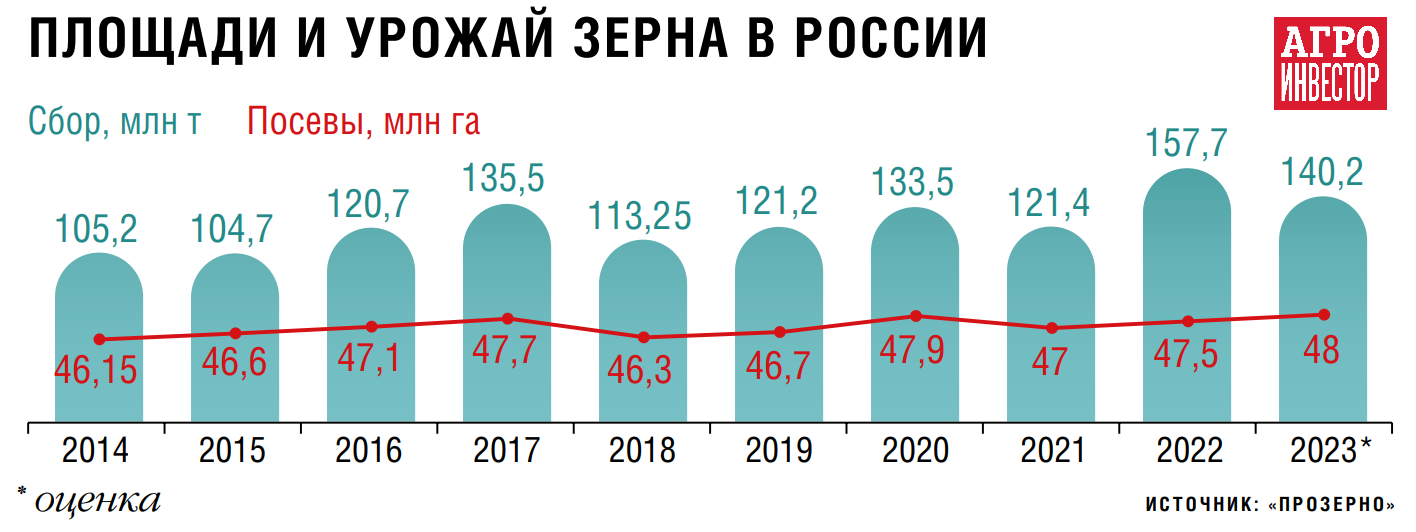

В начале октября Минсельхоз повысил прогноз валового сбора зерновых культур в России на 2023 год до 135 млн т в чистом весе, в том числе 90 млн т пшеницы (в 2022-м — 157,7 млн т и 105,7 млн т соответственно). «Урожай зерна планируем, что станет одним из лучших… при сохранении благоприятной погоды…» — сказал министр сельского хозяйства Дмитрий Патрушев на пленарном заседании в рамках 25-й российской агропромышленной выставки «Золотая осень — 2023» (цитата по «РИА Новости»). Этот объем несколько меньше прошлогодних показателей, но при этом выше среднемноголетних значений, отметил глава ведомства. По его словам, в текущем году, после рекордов предыдущего, важно было получить сбалансированный урожай, который позволит обеспечить потребности внутреннего рынка, а также дальше наращивать экспорт.

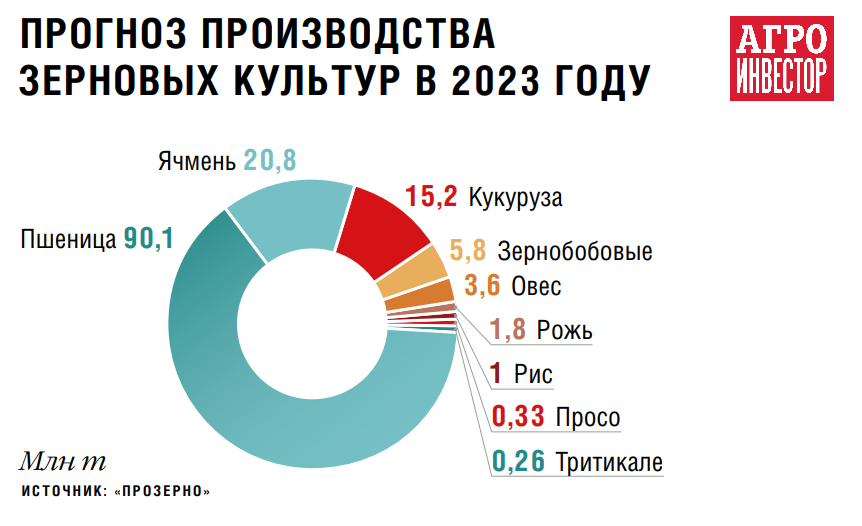

Оценки экспертов еще выше. Так, «ПроЗерно» прогнозирует общий сбор зерна в бункерном весе на уровне 140,2 млн т, включая 90 млн т пшеницы. «Это очень высокие показатели, вторые после того “космического” урожая, который у нас был год назад», — комментирует гендиректор аналитической компании Владимир Петриченко. Производство ячменя, по его мнению, достигнет 21 млн т — чуть меньше, чем в 2022-м, но это хороший показатель. «Как всегда, загадкой остается урожай кукурузы, вероятно, намолотим ее не менее 15 млн т, однако точная цифра зависит от того, будут ли потери при сборе», — обращает внимание эксперт. Прогнозируется рекордное производство зернобобовых культур — 5,8 млн т, что почти на 28% больше прошлогоднего результата.

Российский зерновой союз (РЗС) оценивает урожай в целом на уровне 140 млн т, в том числе 92 млн т главной зерновой культуры. Ячменя и кукурузы в этом году тоже будет намолочено меньше, чем в прошлом, считает президент объединения Аркадий Злочевский.

Подведомственный Минсельхозу Центр Агроаналитики также называет сбор-2023 вторым крупнейшим за всю историю. Рекорд 2022-го был достигнут благодаря беспрецедентному росту урожайности за счет не только повышения технологической оснащенности аграриев и увеличения государственной поддержки, но и благодаря погодным условиям, близким к идеальным, напоминает руководитель направления растениеводства Центра Рудольф Булавин.

Результаты достаточно хорошие

Большинство опрошенных «Агроинвестором» аграриев своим производством в 2023 году довольны. Например, урожай зерна на предприятиях группы хозяйств «АгроГард», расположенных в Краснодарском крае, Курской, Липецкой, Тамбовской и Орловской областях, составит около 538 тыс. т зерновых культур, включая 354 тыс. т пшеницы, 93 тыс. т ячменя, 91 тыс. т кукурузы. Существенного изменения площадей под урожай текущего года в компании не было. «Из-за неблагоприятных погодных условий и их влияния на озимые менялась структура сева: по этой причине под яровые пшеницу и ячмень дополнительно отвели 2,2 тыс. га и 3,5 тыс. га соответственно, — поясняет гендиректор «АгроГарда» Павел Царев. — Но это изменение разовое, в следующем году вернемся к первоначальной структуре».

Хозяйства «Агрокомплекса» им. Н. И. Ткачева (Краснодарский край) в этом году в совокупности намолотили почти 2 млн т озимой пшеницы и 156 тыс. т озимого ячменя. Средняя урожайность зерновых колосовых и зернобобовых культур по агрохолдингу составила 48,3 ц/га. Было собрано 117 тыс. т гороха с урожайностью 34,7 ц/га — в 2,5 раза больше, чем годом ранее. Уборка кукурузы и риса на конец сентября в «Агрокомплексе» была выполнена примерно на 62% и 45% соответственно. При этом средняя урожайность кукурузы на это время была на 11 ц/га выше прошлогодней и составляла более 65 ц/га. Всего же уборочные площади озимой пшеницы в целом по агрохолдингу были на уровне почти 410 тыс. га, озимого ячменя — 25,3 тыс. га, гороха — 33,8 тыс. га, кукурузы — 38 тыс. га, риса — 27 тыс. га.

В ГК «Продимекс» во второй половине сентября уборка урожая еще продолжалась. Однако уже полученные результаты по урожайности позволяли рассчитывать на «достаточно хороший» сбор как озимых, так и яровых. В частности, сбор с гектара озимой и яровой пшеницы в среднем на тот момент превысил 50 ц и 47 ц соответственно, озимого и ярового ячменя — 63 ц и 40 ц. «Полным ходом идет уборка кукурузы на зерно, средняя урожайность ее составляет более 75 ц/га», — рассказывал тогда гендиректор компании Виктор Алексахин. По его словам, такие результаты агрохолдингу удалось получить в первую очередь благодаря соблюдению всех технологий. Из-за погодных условий прошлого года, сложившихся не слишком благоприятно, площадь сева озимой пшеницы в отдельных регионах присутствия «Продимекса» пришлось сократить, и в этом году она меньше, чем под урожай 2022-го. Часть площади, запланированной под озимую пшеницу, была отведена под яровую, другая часть — под сою.

Коммерческий директор группы компаний «Иррико» (управляет сельхозпредприятиями на Юге, Центре и на Дальнем Востоке) Виктория Асхабадиева сообщает, что пшеница и ячмень в этом году во всех регионах присутствия холдинга хорошего качества, урожайность в пределах трехлетней среднестатистической. Уборка в Ставропольском крае на землях «Иррико» стартовала в плановые сроки, а в Центре, в компаниях «Мосагрофуд» (Московская область) и «Тамбовагрофуд» (Тамбовская область), входящих в состав группы, была прохладная погода и дожди, и сроки сместились на более поздние. В конце сентября стартовал и сбор кукурузы. «В этот период любые сильные изменения погоды могут значительно повлиять на урожай, — предупреждала топ-менеджер. — Тем не менее исходя из состояния полей можно делать позитивный прогноз: мы видим высокие сильные растения и много початков».

Уборка озимого клина в «Прогресс Агро» (Краснодарский край) была завершена еще в конце июля. Производство пшеницы и ячменя превысило 223 тыс. т. Более четверти пшеницы хорошего качества с содержанием протеина 13,5%. Агрономы компании используют специальные технологии для минимизации зависимости от погоды — это и дифференцированное внесение удобрений, и подпитка стеблей пшеницы, и многое другое, делится и. о. директора компании «Рассвет», входящей в состав агрохолдинга, Дмитрий Дубовиков. «Кроме того, у нас постоянное тесное сотрудничество с краснодарским Национальным центром зерна им. П. П. Лукъяненко, семена пшеницы которого мы выращиваем, специалисты организации выезжают на наши поля для консультации», — акцентирует внимание он. Что касается севооборота, то в последние пять лет он остается стабильным. Стратегическими в структуре являются пшеница — 40% от всей площади пахотных земель и сахарная свекла — 15%.

Татарстанский холдинг «Агросила» возделывает озимую и яровую пшеницу, яровой ячмень, озимую рожь, овес и кукурузу, под них на текущий год было отведено чуть более 121 тыс. га (без учета кукурузы на зерно). В прошлом году площадь пашни составляла 123 тыс. га. В связи с погодными условиями прошлой осенью уменьшились площади озимой пшеницы, но благодаря пересеву по некоторым полям увеличились площади яровой.

В этом году в Татарстане были сложные погодные условия — в регионе объявили режим ЧС из-за засухи. В итоге сбор зерновых в «Агросиле» достиг 255 тыс. т. «По сравнению с 2021 годом, когда также была аномально жаркая и засушливая погода, результаты этого года лучше, — обращает внимание представитель компании. — Тогда валовой сбор зерна составил 213 тыс. т при урожайности 18 ц/га, в текущем году — ячменя с гектара намолотили 20,52 ц, пшеницы — 25,8 ц».

Существенных изменений в структуре площадей под урожай-2023 в ГК «Сюкден» не произошло. «Можно только отметить незначительное увеличение посевов сои и рапса за счет уменьшения площадей пшеницы в силу сокращения рентабельности последней», — уточняет финансовый директор группы Глеб Тихомиров. Доля этих агрокультур выросла с 5 до 10% в общем севообороте группы.

Производство зерна получилось незначительно меньше, чем в 2022-м: урожайность пшеницы сократилась на 8% по сравнению с показателем прошлого года, ячменя — на 2%. Уменьшение сбора главной зерновой культуры связано с пересевом озимой пшеницы яровой, разъясняет топ-менеджер. «Положительно на урожайность повлияло достаточное количество влаги, но этот же фактор привел к ухудшению качества зерна, — признает он. — В поволжских регионах нашего присутствия доля фуражной пшеницы достигла 40%, а в Липецкой области — 30%».

А вот в «Сибирском хлебе» из Новосибирской области валовой сбор некоторых агрокультур в текущем году ожидается в два-три раза меньше, чем в прошлом. Негативная динамика связана в том числе с задержкой старта уборочных работ в целом по региону. Так, по словам гендиректора компании Павла Миклухина, на 15 сентября сбор урожая в области вело только одно хозяйство, в то время как на эту же дату в 2022-м на поля вышли 150 сельхозпредприятий.

Погода не без сюрпризов

В 2023 году трудно было ожидать повторения такой же благоприятной погоды, как и в 2022-м, отмечает Булавин. Тем не менее в отдельных регионах хорошие погодные условия помогли получить рекордные урожаи и в этом году. В частности, производство пшеницы достигло исторического максимума в Ростовской и Нижегородской областях. Однако на Урале и в Западной Сибири погода была не столь благоприятной: летняя жара сменилась непрерывными дождями в период уборочной кампании, знает эксперт.

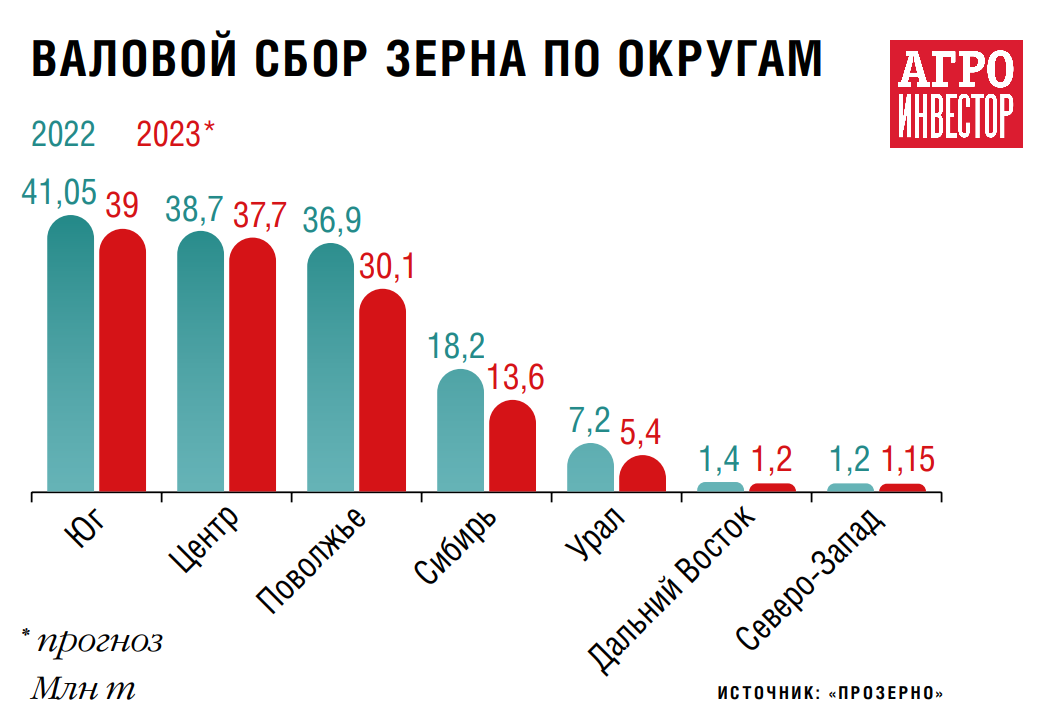

На Юге и в Черноземье производство зерна будет очень близко к рекордам прошлого года, считает Владимир Петриченко. В Поволжье ожидается некоторый спад из-за засухи и не самых лучших погодных условий, но все равно урожай там будет выше среднего, уверен эксперт. В азиатской же части России — на Урале и в Сибири — показатель будет ниже среднего и ожидается существенный провал по валовому сбору, прогнозирует он.

В Новосибирской области для колосовых ситуация в текущем году сложилась плачевная, признает Миклухин. «Выход в ноль по уровню доходности будет для нас большой удачей», — говорит он. В первой трети года в регионе были суховеи, затем — засуха. В таких условиях поздний сев казался спасением для всходов, но обилие влаги в период цветения и начала уборки полностью исключили возможность заготовки семян на следующий сезон. Эти же факторы негативно повлияли и на качество зерна, доля фуража вырастет, предупреждает руководитель. Кроме того, такие погодные условия способствовали образованию зеленого подгона на протяжении всей уборки, который дополнительно затягивает ее сроки.

Погодные условия в период вегетации озимых культур в регионах присутствия «АгроГарда» были разными. В Липецкой области посевы испытывали недостаток влаги из-за высоких температур, а во время уборки обильные осадки осложняли работу. Не хватало влаги в период вегетации с мая по июнь на полях в Курской области, где выпало всего 75,5 мм осадков при норме в 121 мм. А в Тамбовской области теплая зима и февральские осадки в виде дождя привели к образованию ледяной корки, из-за чего погибла часть посевов озимых. «Озимые нашего хозяйства в Краснодарском крае в период активного роста в начале января пострадали от резкого понижения температуры воздуха и верхнего слоя почвы до -18 °С в совокупности с отсутствием снега на полях и сильным ветром до 18 м/с. Это стало причиной отмирания вегетативной массы озимого ячменя и гибели около 15% посевов, — вспоминает Царев. — В середине мая обильные ливневые осадки в сопровождении с порывами ветра до 14-19 м/с привели еще и к полеганию озимых культур». После шквалистого ветра и ливней в конце июня — начале июля от полегания пострадали также и посевы хозяйств в Орловской области, что привело к росту потерь при уборке, снижению натуры зерна, увеличило затраты на сушку из-за неравномерного созревания, перечисляет руководитель.

В «Продимексе» уборочная кампания стартовала почти в то же время, что и годом ранее, разница не превысила несколько дней. «Так, в Черноземье в 2022 году мы начали собирать урожай 6 июля, в 2023-м — 8 июля», — уточняет Алексахин. Однако отдельные предприятия позже обычного закончили убирать яровую пшеницу, что было связано с ее поздним севом. Озимые под урожай этого года тоже были засеяны на площади меньше плановой из-за капризов погоды.

На Юге было сухое жаркое лето, поэтому урожаи не максимально возможные, не хватило влаги на площадях, которые не под ирригацией, комментирует Асхабадиева. Но у «Иррико» один из самых больших орошаемых цельных кластеров в России (10,1 тыс. га, на которых выращивают зерновые и картофель), что дало возможность минимизировать ущерб. Для ирригации холдинг использует 169 поливальных машин, оборудованных также функцией внесения удобрений. На полях установлены метеостанции и датчики влажности для более точного поддержания уровня влаги в почве. «Вода для орошения поступает из Право-Егорлыкского и Большого Ставропольского каналов, которые вплотную примыкают к нашим полям, — рассказывает она. — Общий объем водопотребления составляет 60,5 млн м³».

В Центре другая ситуация — затяжные ливневые дожди в период созревания зерновых не позволили получить высокое качество зерна, продолжает топ-менеджер. Однако такие осадки хороши для кукурузы. «Надеемся, что она даст хороший урожай», — говорила Асхабадиева в конце сентября.

В «Прогресс Агро» весь сезон, начиная с сева, был трудным, утверждает Дубовиков. «Мы, как и вся Кубань, были готовы к недополучению урожайности пшеницы и ячменя, весной шли длительные ливни, что совсем не прибавляло оптимизма относительно озимого клина, — делится руководитель. — И хотя с середины мая ситуация стала выправляться, негативное влияние погоды на урожай может попасть под критерии страхового случая». В начале октября компания еще ожидала решения по данной ситуации.

Если на Юге для «Сюкдена» уборочная кампания прошла в обычном режиме, то в центральных регионах присутствия группы она началась на семь дней позже обычного и завершилась с задержкой уже на 20 дней от традиционных сроков. Сдерживали работы дожди и ограниченная возможность использования сушильного оборудования. В Поволжье уборочная кампания стартовала на четыре дня раньше, а закончилась, как и в прошлом году, в 20-х числах августа. Ледяные дожди зимой и образование корки на земле в этих регионах привели к гибели озимых. Таким образом, в Липецкой области пришлось пересевать около 10% посевов, а в Поволжье — 60%, информирует Тихомиров.

А вот для яровых в текущем году сложились благоприятные погодные условия, продолжает топ-менеджер. В середине третьей декады сентября сбор кукурузы шел только в южных хозяйствах компании, урожайность на тот момент находилась на уровне прошлого года, около 60 ц/га. «В центральных регионах к уборке кукурузы еще не приступили, однако прогноз тоже положительный», — утверждал тогда Тихомиров.

В «Агросиле» в течение всего вегетационного периода посевы испытывали стресс из-за отсутствия достаточного количества влаги. По информации пресс-службы холдинга, выпавшее количество осадков на территории Татарстана сильно отклоняется от средних статистических данных в весенне-осенний период по годам. Для уменьшения негативного влияния зерновые культуры в течение вегетации поддерживали биологическими стимуляторами, микроудобрениями, регуляторами роста растений.

Низкие цены при высоких затратах

Второй большой урожай подряд привел к дальнейшему снижению цен на зерно. По информации Аркадия Злочевского, в сентябре пшеница IV класса с протеином 11,5-12% стоила на внутреннем рынке 8 тыс. руб./т при себестоимости около 10 тыс. руб./т.

В «АгроГарде» продажи продукции нового урожая начались с ценами уровня прошлого года, однако затем они стали падать, рассказывает Царев. К концу сентября зерно стоило уже на 11-30% меньше, чем годом ранее. «Безусловно, на фоне роста затрат это негативно сказывается на рентабельности», — признает он.

Расходы увеличились в первую очередь из-за удорожания средств защиты растений и удобрений, комментирует Виктория Асхабадиева. И если в регионах, откуда продукция идет на экспорт, динамика цен на зерновые была положительная, то на внутреннем рынке из-за высокой конкуренции ценовой диапазон низкий. «Когда рост затрат непропорционален повышению стоимости продукции, понятно, что рентабельность сокращается», — констатирует она.

В Краснодарском крае цены позволяют получать некоторую прибыль, подтверждает Царев. Но данный уровень доходности стратегически недостаточен, так как не дает возможности накопить резерв на дополнительные инвестиции в развитие бизнеса. В центральных же регионах стоимость зерна и вовсе не позволяет покрывать затраты. «По этой причине мы занимаем позицию сдержанных продаж, а также анализируем перспективы производства нишевых культур, так как маржинальность основных зерновых существенно упала», — обращает внимание руководитель.

Впрочем, теперь заработать на не самых распространенных в севообороте позициях тоже будет непросто. С 1 октября в России начали действовать гибкие экспортные пошлины на широкий перечень товаров, в числе которых зернобобовые и нишевые, такие как горох, фасоль, нут, чечевица, сафлор, гречиха, овес, просо и тритикале, напоминает Владимир Петриченко. Пошлины привязаны к курсу рубля и составят от 4 до 7% в зависимости от курса национальной валюты: при соотношении рубля к доллару 80:1 и ниже ставка будет нулевой. Экспортный налог будет действовать до конца 2024 года.

«Прогресс Агро», чтобы диверсифицировать продажи, наращивает производство озимого рапса. В 2019-м агрокультурой было занято 500 га, а под урожай следующего года им засеяно уже 3,5 тыс. га. При низких ценах на зерновые рапс становится все более привлекательным, объясняет Дубовиков. «Мы получаем хорошую урожайность и постепенно увеличиваем площадь его выращивания, даже несмотря на удорожание семян для посева», — отмечает он. Сев озимой пшеницы в компании стартовал с первых чисел октября, под урожай 2024-го будет отведено 37,5 тыс. га, уточнял тогда руководитель.

В «Сибирском хлебе» с учетом сложившейся ситуации и прогнозных данных еще весной было принято решение передать в краткосрочную аренду до 2/3 имеющихся в компании земель, остаток пустить под пары и засеять лишь небольшой объем. «Что называется, для себя», — говорит Миклухин.

Официально закупочные цены на зерно в сентябре еще держались недалеко от уровня прошлого года, продолжает руководитель. Однако в реальности ситуация несколько другая. «Если не будет факторов, способствующих увеличению внутренней стоимости пшеницы до 17 тыс. руб./т, многие покинут лигу “большого спорта” АПК», — скептичен руководитель. В целом, по оценке Миклухина, расходы на уборочную в этом сезоне вырастут минимум на 30% относительно показателя годом ранее.

По подсчетам Тихомирова, погектарные затраты на производство озимой и яровой пшеницы урожая текущего года относительно прошлого выросли на 22% и 17% соответственно, ярового ячменя — на 23%. При этом цена пшеницы IV класса в Центре в конце сентября находилась на уровне 12,5 тыс. руб./т, ячменя фуражного — 8 тыс. руб./т. На Юге эти агрокультуры стоили 13,5 тыс. руб./т и 12 тыс. руб./т соответственно, а кукуруза — 12,5 тыс. руб./т (все цифры — с НДС). «Если сравнивать стоимость пшеницы с аналогичным периодом прошлого года, то в центральных регионах она ниже на 6%, в южных — на 2%», — подсчитал топ-менеджер. В такой ситуации и с учетом сокращения объемов сбора зерна рентабельность производства озимой пшеницы без учета финансирования и непроизводственных расходов в 2023 году в хозяйствах «Сюкдена» в ЦФО составит 30% против 70% в прошлом году, яровой — 25% против 60%.

По сравнению с 2022 годом расходы на выращивание зерновых в «Агросиле» увеличились на 6% на гектар. При этом себестоимость тонны готовой продукции выросла значительно больше в связи с низкой урожайностью в Поволжье. Сейчас цены на зерновые в ПФО находятся на уровне 9-9,5 тыс. руб./т на ячмень, 9,5-10 тыс. руб./т на пшеницу V класса. «По сравнению с прошлым годом зерно дешевле примерно на 1 тыс. руб./т, если сравнивать с двумя годами ранее, то снижение составляет 6-8 тыс. руб./т, — уточняет представитель компании. — Такие тренды не позволяют выйти на положительную рентабельность».

По наблюдениям независимого эксперта зернового рынка Александра Корбута, негативная ценовая динамика на внутреннем рынке продолжалась и в конце сентября, хотя темпы снижения стоимости зерна несколько замедлились. «Но связан данный тренд не с ростом спроса, а с тем, что цены к тому моменту опустилась до таких уровней, что сельхозпроизводители уже просто не хотели продавать свою продукцию, — поясняет спикер. — С учетом огромных затрат на перевозку аграрии с трудом выходили на уровень себестоимости».

При этом российские экспортеры в первый месяц осени упорно выставляли цену продажи зерна на тендерах на уровне $270/т, обращает внимание Корбут. Только вот покупать его за такие деньги другие страны не очень хотят. По сравнению с доковидным периодом объемы закупок основных импортеров отечественных зерновых на тендерах — Турции и Египта — снизились на 1 млн т. И это не удивительно: Франция, Румыния, Болгария, Украина предлагают на торгах цены ниже $260/т и, соответственно, выигрывают. «Ситуация на зерновом рынке очень сложная, — подчеркивает эксперт. — Если смотреть итоги первого полугодия 2023-го, рентабельность реализации зерна по сравнению с прошлым годом снизилась с 47 до 26%, а те ценовые уровни, которые действуют во второй половине года, приведут к тому, что доходность растениеводов будет еще меньше». Производство зерна становится неинтересным, резюмирует Корбут.

После июля рынок практически застыл, а если и движется, то совсем понемногу, подтверждает Дубовиков. «Комфортным его назвать нельзя, но приспособиться к его жестким правилам, наверное, можно, что мы и делаем», — признавался он. Шанс, что цены на зерновые вырастут, есть в случае отмены экспортных пошлин, полагает Злочевский. «Сейчас из экономики продаж зерна 4,5 тыс. руб./т вынимает государство, и все до копейки деньги, поступающие в казну в виде пошлины, оплачиваются из кармана сельхозпроизводителя», — акцентирует внимание он.

Стоимость зерновых культур как на российском, так и на мировом рынках до конца календарного года будет меняться в обычных для этого периода диапазонах, прогнозирует Центр Агроаналитики. «Возможно сезонное укрепление внутренних цен в IV квартале 2023 года, — не исключает Булавин. — Действующая плавающая пошлина на зерно в значительной степени демпфирует (и будет демпфировать) этот рост».

Баланс мирового рынка пшеницы позволяет в дальнейшем рассчитывать на подорожание зерна, обнадеживает Владимир Петриченко. «Запасы снижаются, потребление остается стабильным, кроме того, уже в этом сезоне можно ожидать сокращения урожайности в Австралии, Океании, США и Канаде из-за погодных факторов, что может способствовать повышению мировых цен на зерно», — рассуждает он. В то же время мировой баланс кукурузы выглядит менее позитивно: запасы, напротив, растут, а производство выше потребления. Кукуруза является «кандалами» для всего зернового рынка, добавляет эксперт.

И все же до конца ноября значимого роста стоимости зерна не произойдет ни на глобальном, ни на российском уровнях, настаивает Корбут. «А вот ближе к зиме, когда ресурсы у наших стран-конкурентов сократятся, возможен подъем мировых цен до $270/т», — считает он. По мнению Глеба Тихомирова, в течение сезона 2023/24 пшеница еще может подорожать процентов на пять по сравнению со средним уровнем прошлого сельхозгода. Стоимость фуражного ячменя вряд ли изменится, а вот пивоваренного может снизиться примерно на 12%, предупреждает топ-менеджер.

Вывоз может стать рекордным

Россия просто обязана увеличивать экспорт в этом сезоне, отмечает Аркадий Злочевский. «У нас будет второй по объему урожай зерна за всю историю и абсолютно рекордные переходящие запасы, то есть мы спокойно можем отгрузить минимум 65 млн т», — уверен он.

Большие переходящие остатки, хороший сбор, заметно превышающий потребности внутреннего рынка, и слабый рубль создают предпосылки для исторически высокого объема вывоза зерновых и зернобобовых в текущем сельхозгоду, вторит главе РЗС Булавин, оценивая экспортный потенциал более чем в 60 млн т. На фактический объем внешней торговли окажут влияние и такие факторы, как урожай в других странах-экспортерах, возможные изменения валютных курсов, внешнеполитическая ситуация. «И последнее по счету, но не по значению — объем квот на поставки зерна вне стран ЕАЭС, который будет установлен с 15 февраля по 30 июня 2024 года, — дополняет эксперт. — В любом случае в текущем сезоне Россия располагает самым большим избытком пшеницы в мире и останется крупнейшим экспортером этой агрокультуры».

Владимир Петриченко переходящие запасы зерна в конце сентября оценивал в 27,7 млн т. При этом в Поволжье наблюдались некоторые сложности с хранением нового урожая, несмотря на не очень высокий валовый сбор в макрорегионе. «Внутреннее потребление в этом году относительно прошлого не растет, а интервенционный фонд увеличиваться не будет — в прошлом сезоне он составил 3 млн т, а в текущем снизится до 2 млн т зерна, — напоминает эксперт. — Кроме того, к нашему рынку, плюсом к прогнозируемым 140 млн т, добавится еще 5 млн т зерна в новых регионах, из которых 3,6 млн т пшеницы, хотя этот объем и не считает никакая мировая статистика». Все перечисленные факторы приводят к тому, что экспортный потенциал в сезоне 2023/24 будет, несмотря на снижение урожая, выше, чем в 2022/23-м. «Чтобы переходящие остатки к концу текущего сельхозгода остались на уровне не более 20 млн т, мы должны поставить за рубеж порядка 64 млн т зерна в целом, — подсчитал эксперт. — Пшеницы нужно вывезти не менее 50 млн т, а ячменя — 5,6 млн т».

Экспорт зерна в первые месяцы сезона шел достаточно активно, особенно по сравнению с началом прошлого сельхозгод, когда с поставками были сложности, продолжает Петриченко. В июле — сентябре было отгружено 16,5 млн т против 11,2 млн т за тот же период годом ранее. «Однако теперь мы будем сталкиваться с проблемой именно наторговать на перспективу — это делать становится все трудней, — считает он. — Во-первых, из-за того, что приходится конкурировать с дешевым зерном из Украины, во-вторых, из-за экспортных пошлин». Корбут не исключает, что в первой половине ноября экспорт может замедлиться из-за высокой цены предложения российского зерна на FOB.

«Иррико» планирует вывезти в этом сезоне те же объемы продукции, что и в прошлом. «Сюкден» тоже рассчитывает сохранить объемы отгрузок и поставить в другие страны около 75% общего объема произведенного компанией зерна. «Агросила» использует практику косвенного экспорта: конечный импортер закупает ее продукцию через стороннюю российскую компанию. Так исключаются возможные логистические издержки и риск не получить оплату. По этой схеме холдинг отправлял зерновые культуры в Казахстан и Турцию, общий объем в прошлом сезоне составил 12,4 тыс. т. В сезоне 2023/24 агрохолдинг планирует поставку зерна на том же уровне при условии наличия необходимого объема, отсутствия препятствий в части вывоза продукции за рубеж, доступной логистики в количественном и стоимостном выражении, подходящей цены и рентабельности самих поставок в целом.

А вот Новосибирская область для вывоза на внешние рынки пшеницы, ячменя закрыта логистической составляющей, механизмом квотирования и демпферной пошлиной, подчеркивает Павел Миклухин. «Причем по всем этим позициям существует плановое увеличение производства в регионе на несколько лет вперед, — акцентирует внимание он. — Спасительный Казахстан закрыт “совместными усилиями двух сторон”, единственное окно надежд, к которому нас искусственно готовят, — китайский “зерновой пылесос” для транзита в Юго-Восточную Азию через Забайкальск, Хэйхэ или Тунцзян. Но пока и это не в наших, сибирских планах, а больше подходит для регионов страны между Байкалом и Тихим океаном».

Техническая обеспеченность

Несмотря на низкую рентабельность зернового сектора, большинство опрошенных «Агроинвестором» сельхозпроизводителей пока не отмечают дефицита техники и мощностей для хранения зерна. В уборке урожая на предприятиях «Агрокомплекса» участвовали 1380 комбайнов, на отвозе зерна было задействовано более 1,4 тыс. единиц автотранспорта. Агрохолдинг хорошо оснащен сельхозтехникой и оборудованием и ежегодно инвестирует в обновление технопарка. В 2023 году на это было направлено 4,5 млрд руб., приобретен 21 комбайн, 54 тяжелых трактора, посевные комплексы, пропашные сеялки, автотранспорт и многое другое, сообщает представитель компании. Весь урожай «Агрокомплекса» в 2,3 млн т зерновых и зернобобовых культур (без учета кукурузы и риса) был направлен на хранение на зерноприемные и зерноперерабатывающие предприятия холдинга, а также на склады собственных хозяйств. Совокупная емкость элеваторов компании составляет 3 млн т.

Обеспечены техникой в полном объеме и все хозяйства «Продимекса». Кроме того, предприятия, которые входят в группу компаний, не испытывают дефицита мощностей хранения зерна. Агрохолдинг имеет в распоряжении 10 собственных элеваторов. «У нас есть горизонтальные зерносклады, которые расположены вблизи полей агропредприятий, в совокупности на 1 млн т, — информирует Алексахин. — Мы постоянно совершенствуем систему хранения, в том числе путем модернизации имеющихся емкостей».

Инвестиции в хранение не интересны

Согласно Долгосрочной стратегии развития зернового комплекса Российской Федерации до 2035 года, через 12 лет мощности для хранения зерна должны составлять 167,4 млн т против 156,9 млн т в 2018-м. Однако при текущей экономике зернового сектора инвестиции в хранилища не выглядят привлекательными, считает Аркадий Злочевский из РЗС. «Необходимость обеспечить сохранность качества продукции есть тогда, когда для производителя слишком дорого обойдется сложить урожай в амбаре вместе с техникой, — поясняет эксперт. — Сейчас же цены на зерно такие низкие, что вкладываться в хранение не имеет никакого экономического смысла, поэтому аграрии будут складывать его где ни попадя, несмотря на то что оно будет подгнивать, терять качественные и количественные показатели».

В «Иррико» техники для уборки тоже достаточно — кроме собственной, холдинг берет машины на уборку у давних традиционных партнеров по контракту, это позволяет оптимизировать расходы. «Сейчас у нас в полях современные комбайны, в том числе зарубежные, в перспективе рассчитываем на импортозамещение», — делится Асхабадиева. Нет проблем и с хранением. Из-за волатильности цен зерновых компания распределяет реализацию продукции максимально ровно по всему году, но так, чтобы исключить наложение хранения прошлогоднего и нового урожая. «Тут важно все правильно спланировать, и мы это умеем», — утверждает топ-менеджер.

В «Прогресс Агро» мощность собственных элеваторов составляет 260 тыс. т. «Мы нарастили объемы хранения весной прошлого года, — рассказывает Дубовиков. — Сейчас еще расширяемся на 40 тыс. т». Техника также в достатке, и ее парк постепенно расширяется. В частности, в последние два года были закуплены тяжелые тракторы «Кировец», КамАЗы, опрыскиватели.

Предприятия «Сюкдена» техникой для уборки были обеспечены в полном объеме. А вот мощностей для хранения зерна в компании не хватает, признает Тихомиров. «Отгрузка прошлогоднего урожая завершилась только в сентябре 2023 года, что добавило проблем с размещением новой продукции», — делится Тихомиров. Порядка 100 тыс. т зерна компания вынуждена была заложить в рукава, что увеличивает затраты и риски потери качества при хранении.

«Агросила» имеет в наличии необходимое количество зерноуборочных комбайнов. Ежегодно в инвестиционную программу закладывают средства для обновления техники. Так, в текущем году холдинг приобрел 16 комбайнов российского производства. Мощностей для хранения в компании также достаточно, и проблем с остатками старого урожая нет. Основной объем собранного в текущем году зерна будет использоваться внутри холдинга на комбикормовом и мукомольном производствах.

Топливный коллапс

В конце августа аграрии рассказывали «Агроинвестору» о заметном увеличении цен на топливо, а также о проблемах с его доставкой. К середине сентября напряженность сохранялась. Так, по словам управляющего производством концерна «Покровский» (Краснодарский край) Максима Мишарева, в то время стоимость топлива доходила до 90-100 тыс. руб./т. «Причем основной вопрос по-прежнему с наличием, — отмечал руководитель тогда. — У поставщиков нет понимания, какие объемы они смогут отгрузить на октябрь, и цены продолжают расти».

По мнению Рудольфа Булавина из Центра Агроаналитики, сложившаяся осенью ситуация не окажет заметного влияния на объем урожая и ход озимого сева, в том числе по причине принятых мер по стабилизации рынка: 21 сентября правительство ввело временные ограничения на экспорт автомобильного бензина и дизельного топлива. «Несмотря на то что вывоз ГСМ сейчас закрыли и цены на бирже упали, в реальности снижения стоимости не наблюдается, — говорил в конце сентября Аркадий Злочевский из РЗС. — Высокие цены на топливо — значит, высокие затраты на сбор поздних агрокультур, например кукурузы».

Дизельное топливо — одна из ключевых статей затрат для сельхозпроизводителей, так как оно необходимо практически на всех этапах работы, начиная с подготовки к севу, заканчивая уборкой и дальнейшей перевозкой при реализации, подчеркивает Павел Царев из «АгроГарда». «Для нас это от 10 до 15% в структуре прямых затрат на растениеводство, — подсчитал он. — Именно поэтому вопрос стоимости ГСМ всегда стоит остро и не только во время полевых работ». В то же время на сроках и темпах уборочной дефицит топлива никак не отразился: группа хозяйств оперативно отреагировала на ситуацию и сумела провести ряд компенсирующих мероприятий, утверждает руководитель.На предприятиях «Иррико» из-за подорожания топлива отмечается снижение рентабельности, а из-за его дефицита тормозится ряд полевых работ под урожай 2024 года, рассказывала Виктория Асхабадиева в конце сентября. «Несвоевременная подготовка почвы под будущий урожай может сказаться на качестве посевов и доходах следующего года», — опасалась она.

Ситуация на рынке ГСМ добавила проблем и аграриям Сибири. «В краткие моменты уборки между непогодой было полное отсутствие топлива, на чем спекулянты оперативно наживались, поставляя “крохи” по двойной цене», — сетует Павел Миклухин из «Сибирского хлеба».По наблюдениям Дмитрия Дубовикова из «Прогресс Агро», к концу сентября, перед севом озимых, цены на дизель вернули на прежний уровень. Но прежде, чем они начали снижаться, агрокомпании уже запаслись топливом в объеме, рассчитанном на две-три недели, еще по прежней, высокой, цене. «Все это было сделано, чтобы избежать остановок в работе, — поясняет руководитель. — Теперь эти затраты лягут на себестоимость незавершенного производства — урожай озимых получим только в 2024 году».

На предприятиях «Сюкдена» уборка зерновых завершилась до повышения цен на топливо. Однако, по словам Глеба Тихомирова, данный фактор скажется на транспортировке продукции клиентам — рост цен на логистику к концу сентября составил 15%.«Агросила» благодаря хорошо выстроенным долгосрочным отношениям с поставщиками дефицита топлива не ощутила. Но рост цен на него все-таки сказался на экономических результатах работы: доля затрат на ГСМ в общей себестоимости производства агрокультур поднялась в этом году до 10%, признается представитель холдинга.

Самый главный вопрос при текущей неблагоприятной для аграриев экономике производства зерновых — какой фундамент будет заложен под урожай следующего года, отмечает Злочевский. «Все зависит от того, на сев каких площадей у растениеводов хватит денег, — считает он. — Площади под озимыми под урожай 2023 года уже были меньше, чем в 2022-м, и это падение закономерное, так как финансовые показатели предприятий были не очень хорошие». Снижение технологичности привело и к сокращению урожайности зерновых. По данным «ПроЗерна», средний сбор с гектара на 26 сентября 2023-го составлял 31,7 ц/га в бункерном весе, на ту же дату в 2022-м — 33,3 ц/га.

Минсельхоз рассчитывает, что озимые этой осенью будут засеяны на площади не менее 20 млн га. Однако, по мнению Злочевского, при существующей доходности это невыполнимая задача. И главной проблемой является не фактический размер площадей, а соблюдение технологий. «Мы можем отсеять меньше, например не 20 млн га, а 17 млн га, но, если их работы пройдут технологично, даже при неблагоприятной погоде мы получим за счет урожайности валовой сбор выше, чем с 20 млн га, посеянных с экономией на средствах производства, — поясняет эксперт. — Так случилось в 2010 году, когда из-за увеличения доли нетехнологичных посевов страна недополучила 30% урожая, и мы рискуем повторением данной ситуации в 2024-м».

Злочевский уверен, что отмена пошлин выправит цены на зерно. Пока же вложения в посевы не окупаются. Впрочем, предпосылок для упразднения этих сборов пока нет — доходы от взимания пошлины уже заложены в бюджет следующего года, констатирует он.